期货正常市场反向市场(期货正常市场反向市场什么意思)

期货市场是一个充满风险和机遇的场所,其价格波动受多种因素影响。理解“正常市场”和“反向市场”的概念,对于投资者有效管理风险、制定交易策略至关重要。简单来说,正常市场是指期货合约价格与现货价格之间存在合理的正相关关系,且价格波动相对有序;而反向市场是指期货合约价格与现货价格走势背离,甚至出现明显的反向关系,价格波动剧烈且难以预测。这两种市场状态的切换,往往反映了市场情绪、供需关系以及政策等因素的变化。将深入探讨期货正常市场与反向市场的区别,并分析其成因和应对策略。

正常市场机制与特征

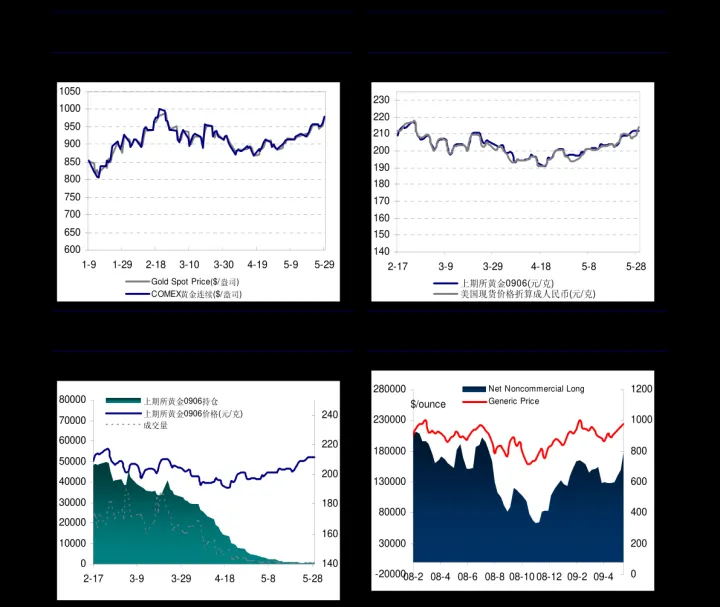

在正常市场中,期货价格通常会跟随现货价格波动,两者之间保持相对一致的走势。这种正相关性源于期货合约的定价机制,即期货价格反映了市场对未来现货价格的预期。例如,如果预计未来某商品价格上涨,则该商品的期货价格也会上涨;反之,如果预计未来价格下跌,则期货价格也会下跌。正常市场并不意味着期货价格与现货价格完全一致,两者之间存在一定的价差,这主要由储存成本、融资成本、以及市场风险溢价等因素决定。在正常市场中,价格波动通常相对平稳,市场参与者能够根据基本面分析和技术分析制定较为合理的交易策略。价格的波动主要受供求关系、宏观经济数据、政策变化等基本面因素影响,投机行为虽存在,但不会成为主导力量。投资者可以利用套期保值、套利等策略在正常市场中获得稳定的收益。

反向市场形成的原因

反向市场则表现为期货价格与现货价格走势背离,甚至出现反向关系。这种现象的出现通常是因为一些非理性因素的干扰,例如市场恐慌情绪、投机行为过度、政策突变等。具体来说,可能的原因包括:

- 市场恐慌情绪:当市场出现重大负面事件或消息时,投资者可能会出现恐慌性抛售,导致期货价格大幅下跌,即使现货价格相对稳定。这种情况下,期货市场价格主要反映了市场情绪而非基本面。

- 投机行为过度:当市场参与者过度投机,盲目追涨杀跌时,容易导致价格出现剧烈波动,甚至与现货价格背离。例如,在某些商品期货市场上,投机资金的涌入可能会造成价格虚高,而一旦投机资金撤离,价格则会暴跌。

- 政策突变:政府的政策调整,例如突然出台的限价令、出口限制等,都可能导致期货价格与现货价格出现背离。政策的不确定性增加了市场风险,投资者需要谨慎应对。

- 市场流动性不足:在一些交易量较小、流动性不足的市场中,容易出现价格扭曲,导致期货价格与现货价格脱节。

- 季节性因素:某些商品的生产和消费存在季节性,在特定季节,供求关系的变化可能导致期货价格与现货价格出现短暂的背离。

反向市场中的风险与机遇

反向市场虽然存在机遇,但风险也显著增加。在反向市场中,传统的交易策略可能失效,投资者需要更加谨慎地评估风险。高杠杆操作在反向市场中尤其危险,可能导致巨额亏损。 对于经验丰富的投资者来说,反向市场也可能带来高额回报。例如,通过准确预测市场情绪的转变,可以利用反向市场进行投机,获得超额利润。但这种策略需要高度的专业知识和风险管理能力,不适合普通投资者。

如何识别和应对反向市场

识别反向市场需要密切关注期货价格与现货价格的走势差异,以及市场情绪的变化。一些指标可以帮助投资者识别反向市场,例如:期现价差的异常波动,交易量的异常变化,以及市场情绪指标(例如恐慌指数)的剧烈波动。当识别出反向市场后,投资者需要采取相应的应对策略,例如:降低仓位,减少杠杆,甚至暂时离场观望。对于那些试图在反向市场中获利的投资者,需要具备丰富的经验和专业的知识,并制定周密的风险管理计划。

在反向市场中的交易策略

在反向市场中,传统的基于基本面分析的交易策略可能失效,投资者需要采用更灵活的策略。一些可能的策略包括:

- 套利交易:在期货市场和现货市场之间进行套利交易,利用期现价差的波动获利。

- 逆向投资:当市场情绪过于悲观时,逆向投资,买入被低估的资产。

- 期权交易:利用期权策略来对冲风险或获取收益。

需要注意的是,这些策略都存在风险,投资者需要根据自身风险承受能力和市场情况谨慎选择。

期货正常市场和反向市场的切换是市场动态变化的体现。投资者需要了解两种市场状态的特征、成因和风险,并根据市场情况灵活调整交易策略。在正常市场中,投资者可以利用基本面分析和技术分析制定交易策略;而在反向市场中,则需要更加谨慎,并可能需要采用更灵活的交易策略,甚至考虑暂时离场。 对市场趋势的准确判断和有效的风险管理是期货交易成功的关键,切勿盲目跟风,务必根据自身情况制定合理的投资计划。