期货如何筛选交易品种(期货交易品种选择分析与解读)

I. 概述

“以期货如何筛选交易品种” 点明了文章的主旨,即探索如何有效地选择适合交易的期货品种。文章将通过深入分析和解读期货交易品种的特性,指导投资者进行明智的品种筛选决策。

II. 筛选期货交易品种的基本原则

1. 明确投资目标和风险承受能力

选择期货品种的第一步是明确自己的投资目标和风险承受能力。是追求高收益还是稳健回报?能否承受较大波动?根据这些因素,投资者可以缩小范围,选择符合自身情况的品种。

2. 研究标的资产的供需关系和价格走势

期货合约反映的是标的资产(实物商品或金融资产)的供需关系。深入研究标的资产的生产、消费、政策等因素,可以判断其供需关系的变化趋势,从而预测价格走势。

3. 考虑合约流动性和手续费

交易流动性高的品种可以快速执行交易,避免滑点。手续费较低的品种可以降低交易成本,提高盈利空间。投资者应选择流动性好、手续费合理的品种进行交易。

III. 期货交易品种的分析与解读

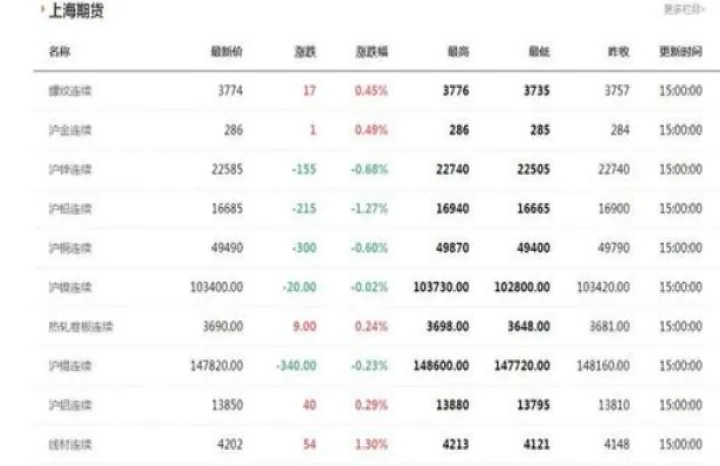

1. 商品期货

- 农产品期货:如玉米、大豆等,受天气、政策、供需等因素影响较大。

- 能源期货:如原油、天然气等,受国际地缘、经济形势等因素影响。

- 金属期货:如铜、铝等,受全球经济增长、工业生产等因素影响。

2. 金融期货

- 股指期货:如沪深300指数期货,反映股市整体的走势。

- 国债期货:如10年期国债期货,反映利率变化预期。

- 汇率期货:如美元兑人民币期货,反映汇率波动的趋势。

3. 其他期货品种

- 电力期货:随着清洁能源转型,电力市场需求旺盛。

- 碳排放权期货:基于碳交易制度,反映碳排放价格的变动。

- 天气期货:用于对冲恶劣天气带来的风险,如温度、降水等。

IV. 筛选期货交易品种的策略

1. 结合基本面和技术面分析

基本面分析着重研究标的资产的供需关系、经济形势等,而技术面分析关注价格走势、成交量等指标。结合两者,可以判断品种的趋势和交易机会。

2. 分散投资,规避风险

不将鸡蛋放在一个篮子里,分散投资于不同的品种可以降低整体风险。投资者应根据自身情况,选择相关性低、波动性不同的品种进行组合。

3. 把握交易时机

并非所有品种都适合在任何时候交易,投资者应根据市场环境和品种特点,把握交易时机。例如,在经济增长预期较好时,可考虑交易周期性品种;在利率上升预期时,则可考虑交易国债期货。

V.

筛选合适的期货交易品种是期货交易成功的关键。投资者需要综合考虑投资目标、风险承受能力、品种特性、市场环境等因素,结合基本面分析、技术面分析和交易策略,才能做出明智的决策。通过理性筛选和把握交易时机,投资者可以提高盈利概率,规避风险,在期货交易市场中取得佳绩。