上证50指数基金关联(上证指数和上证50有什么关联)

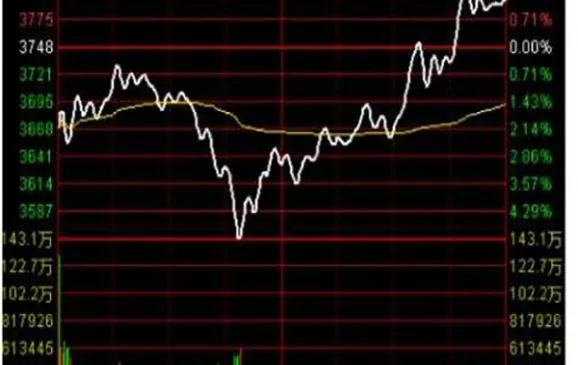

在中国的资本市场中,上海证券交易所(简称上交所)扮演着举足轻重的角色。投资者提及上交所的行情,常常会听到“上证指数”和“上证50指数”这两个名词。它们如同市场的两面镜子,各自反映着不同侧面的市场风貌。而与这两个指数紧密关联的指数基金,尤其是上证50指数基金,则为普通投资者提供了便捷的投资工具。将深入探讨上证指数与上证50指数的内在关联与区别,并阐述指数基金(特别是上证50指数基金)如何作为桥梁,帮助投资者参与其中。

简单来说,上证指数是衡量上海股市整体表现的“大盘指数”,涵盖了所有在上海证券交易所上市的A股股票。而上证50指数则是从上证指数的成分股中精选出的50只最具代表性、流动性最佳的蓝筹股,代表了上海市场核心资产的走势。它们的关联在于,上证50指数是上证指数的“精华版”,其走势对上证指数具有显著的影响力;它们的区别在于,一个追求广度,一个追求深度和质量。而投资者可以通过跟踪这些指数的基金,尤其是上证50指数基金,来间接投资于这些股票,享受市场发展的红利。

上证指数与上证50指数:核心概念辨析

要理解上证指数与上证50指数的关联,首先需要清晰地界定它们各自的含义和特点。

上证综合指数(简称“上证指数”,代码000001)是上海证券交易所编制的,以所有在上海证券交易所上市的股票(包括A股和B股,但目前主要关注A股)为样本,以发行量为权数加权计算的股价指数。它的基期为1990年12月19日,基点为100点。上证指数的特点在于其“综合性”和“广度”,它包含了市场上所有股票的表现,因此被视为反映上海股市整体运行状况和国民经济发展趋势的重要指标。当投资者谈及“大盘涨了”或“大盘跌了”,通常指的就是上证指数的变动。它能够全面反映上海股市的整体生态,包括大型蓝筹股、中盘股、小盘股以及不同行业板块的表现。

上证50指数(简称“上证50”,代码000016)则是从上证指数的样本股中,挑选上海证券交易所市场规模大、流动性好的最具代表性的50只股票组成样本股,从而综合反映上海证券市场最具影响力的一批龙头企业的整体表现。上证50指数的编制宗旨是为追求更高质量、更稳定回报的投资者提供一个投资蓝筹股的基准。它的成分股通常是各自行业的领军企业,具有较强的盈利能力、稳定的业绩和较高的市场认可度。上证50指数的波动往往更能体现出中国核心资产、传统优势产业的运行态势。

从广度到深度:上证指数与上证50的内在关联

上证指数与上证50指数虽然在覆盖范围上有所不同,但它们之间存在着密不可分的内在关联。这种关联可以从以下几个方面来理解:

上证50指数是上证指数的“子集”或“精华版”。上证50指数的50只成分股,都是从上证指数的庞大样本库中精选出来的。这意味着,上证50的任何一只股票的涨跌,都会直接或间接地影响到上证指数的走势。由于上证50的成分股通常是市值大、权重高的蓝筹股,它们对上证指数的贡献度也相对较高。例如,中国平安、贵州茅台、招商银行等这类上证50成分股,其股价的显著波动,往往能带动上证指数的同向变动。

上证50指数是上证指数的“风向标”之一。作为市场中最具代表性的50家龙头企业,它们的业绩和股价表现往往能反映出宏观经济的运行状况和投资者的情绪。当宏观经济向好,市场资金偏好大盘蓝筹股时,上证50指数通常会表现强劲,并带动上证指数上行。反之,当市场信心不足或经济面临下行压力时,上证50指数的下跌也可能预示着上证指数的整体回调。观察上证50指数的走势,有助于投资者判断整个上海市场的趋势。

值得注意的是,尽管两者关联紧密,但它们的走势并非完全同步,有时甚至会出现背离。这主要是因为上证指数除了包含上证50的成分股外,还涵盖了大量的中小市值股票和新兴行业股票。当市场风格偏向中小盘股或特定主题炒作时,上证指数可能会因这些非蓝筹股的活跃而上涨,而上证50指数可能表现平平;反之,在市场资金抱团蓝筹股时,上证50指数的涨幅可能远超上证指数。这种差异体现了市场内部结构性行情的存在,也为投资者提供了不同的投资选择。

指数基金的桥梁作用:如何通过ETF投资这两个指数

对于普通投资者而言,直接购买上证指数或上证50指数的所有成分股既不现实也不经济。指数基金,尤其是交易型开放式指数基金(ETF),为投资者架起了通往这些指数的桥梁。

指数基金的核心原理是跟踪目标指数的表现。基金经理通过购买与指数成分股相同或近似的股票组合,力求使其基金净值增长率与目标指数的涨跌幅保持一致。这种投资方式具有分散风险、交易成本低廉、透明度高等优点。

上证指数基金通常会跟踪上证综合指数,旨在为投资者提供一个全面反映上海股市整体表现的投资工具。通过投资上证指数基金,投资者可以以较低的成本,实现对整个上海市场的多元化配置,分享中国经济增长的红利。由于上证指数包含的股票数量庞大且行业分布广泛,其波动性可能相对较高,受宏观经济和市场情绪的影响也更为直接。

上证50指数基金,顾名思义,是专门跟踪上证50指数的基金。它通过持有上证50指数的50只成分股,力求复制上证50指数的收益。上证50指数基金的优势在于其投资标的都是市场中的优质蓝筹股,这些公司通常具备较强的盈利能力、稳定的现金流和较高的市场份额。上证50指数基金被视为投资中国核心资产、分享行业龙头企业增长的有效途径。同时,由于蓝筹股的波动性相对较小,上证50指数基金在一定程度上也可能表现出更强的抗风险能力。

ETF作为一种特殊的指数基金,具有股票和基金的双重特征。它可以在证券交易所上市交易,投资者可以像买卖股票一样,在交易时间内实时买卖ETF份额,具有较高的流动性。通过购买上证50 ETF,投资者可以便捷地参与到上证50指数所代表的蓝筹股投资中,而无需逐一研究和购买50只不同的股票。

投资策略考量:何时选择上证指数,何时偏爱上证50?

理解了上证指数与上证50指数的特点及关联,以及指数基金的运作方式后,投资者面临的关键问题是如何根据自身的投资目标和市场判断,选择合适的指数基金。

选择上证指数基金(或跟踪上证指数的ETF)的场景:

- 追求广谱市场收益: 如果投资者相信中国经济的整体发展前景,希望分享整个上海市场的增长,而不是偏重于特定风格或板块,那么上证指数基金是理想的选择。它能提供最广泛的市场敞口。

- 长期被动投资: 对于倾向于长期持有、不频繁交易的被动型投资者,上证指数基金能够以较低的成本实现对大盘的配置,省去选股的烦恼。

- 市场普涨行情: 在经济复苏或牛市初期,市场资金可能呈现普涨态势,各类股票均有表现机会,此时上证指数基金能更好地捕捉市场整体上涨的收益。

选择上证50指数基金(或跟踪上证50指数的ETF)的场景:

- 偏好蓝筹股和价值投资: 如果投资者看重公司的规模、行业地位、盈利能力和稳定性,倾向于投资那些具有“护城河”的行业龙头企业,那么上证50指数基金是最佳选择。它代表了市场中最优质的蓝筹资产。

- 寻求相对稳定的回报: 相较于整个市场,蓝筹股通常具有更强的抗风险能力和更稳定的业绩表现。在市场波动较大或处于震荡整理期时,上证50指数基金可能提供相对更稳健的投资回报。

- 市场风格偏向大盘股: 在某些市场周期中,资金可能更青睐市值大、业绩确定性强的公司,导致大盘蓝筹股跑赢中小盘股。此时,投资上证50指数基金能够更好地顺应市场风格。

- 关注股息收益: 上证50成分股中不乏高股息率的股票,对于注重现金流和股息再投资的投资者而言,上证50指数基金也能提供一定的股息收益。

总而言之,投资者在选择时应结合自身的风险承受能力、投资目标、投资期限以及对市场风格的判断。一些投资者甚至会采取组合投资策略,将上证指数基金和上证50指数基金按一定比例配置,以期在享受蓝筹股稳定性的同时,也能捕捉到更广阔市场的增长机会。

上证指数与上证50指数是上海证券交易所重要的两大指数,分别从广度和深度上描绘了中国股市的图景。上证50指数作为上证指数的“精选代表”,其走势对整体市场具有显著的引导作用,但两者并非完全同步,反映了市场结构性变化的复杂性。而指数基金,尤其是上证50指数基金,则为广大投资者提供了便捷、高效、低成本地参与这两个指数投资的途径。

理解这两个指数的内在关联与区别,并结合自身的投资策略,选择合适的指数基金,是投资者在复杂多变的市场中取得成功的重要一环。无论选择哪一种,核心都在于对中国经济发展潜力的信心,以及对价值投资理念的坚守。通过明智的投资选择,投资者可以更好地分享中国资本市场改革和发展的红利。