纽约黄金期货 杠杆(纽约黄金期货杠杆)

纽约黄金期货市场是全球最大的黄金交易市场之一,其交易活跃,价格透明,对全球黄金价格具有重要的影响力。参与纽约黄金期货交易需要了解并合理运用杠杆,这既是获得高收益的机会,也是承担高风险的挑战。将详细阐述纽约黄金期货杠杆的概念、使用方法、风险控制以及相关策略。

什么是纽约黄金期货杠杆?

纽约黄金期货杠杆是指交易者使用少量资金控制较大规模黄金期货合约的能力。例如,一个标准的COMEX黄金期货合约代表100盎司黄金,而交易者可能只需要支付合约价值的一小部分作为保证金,即可进行交易。这个保证金比例就是杠杆比率。假设保证金比例为5%,则交易者只需支付合约价值的5%,即可控制100盎司黄金的合约。这使得交易者可以用较少的资金获得较大的潜在利润,同时也能放大潜在的亏损。

杠杆比率通常以倍数表示。例如,5%的保证金比例意味着1:20的杠杆比率(1/0.05 = 20)。比率越高,杠杆越大,潜在利润也越大,但潜在风险也随之成倍增加。纽约黄金期货市场的杠杆比率由交易所和经纪商根据市场情况和监管要求设定,并非固定不变。交易者需要仔细了解其经纪商提供的杠杆比率以及相关的交易规则。

杠杆的运用与交易策略

正确运用杠杆是成功进行黄金期货交易的关键。交易者需要根据自身风险承受能力和市场行情选择合适的杠杆比率。对于风险偏好较低的交易者,建议使用较低的杠杆比率,例如1:5或1:10,以降低风险。而对于风险偏好较高的交易者,可以选择较高的杠杆比率,例如1:20或更高,但需要更加谨慎地管理风险。

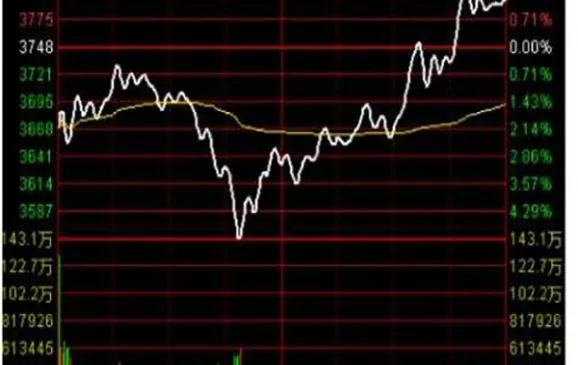

有效的交易策略是杠杆运用的基础。例如,可以结合技术分析和基本面分析,制定清晰的交易计划,确定合理的进场点和出场点,设置止损和止盈点,并严格执行交易计划。一些常用的交易策略包括:趋势跟踪策略(跟随市场趋势进行交易)、区间交易策略(在价格波动区间内进行交易)、套利策略(利用不同市场间的价格差异进行交易)等。选择合适的交易策略取决于交易者的经验、风险承受能力和市场状况。

交易者还需要密切关注市场新闻和信息,及时调整交易策略,以应对市场变化。例如,地缘事件、经济数据发布、央行政策调整等都可能对黄金价格产生重大影响。交易者需要对这些因素进行分析,并根据市场变化调整自己的交易策略。

纽约黄金期货杠杆的风险管理

高杠杆交易意味着高风险。由于杠杆放大了潜在利润的同时也放大了潜在亏损,交易者需要采取有效的风险管理措施,以避免巨大的损失。最重要的风险管理措施包括:

- 设置止损点: 这是控制风险最基本的措施,可以限制单笔交易的潜在亏损。止损点应该根据交易者的风险承受能力和市场波动情况设定。

- 分散投资: 不要将所有资金都投入到单一交易中,而是将资金分散到多个交易品种或策略中,以降低风险。

- 控制仓位规模: 不要过度使用杠杆,避免仓位过大,导致风险难以控制。合理的仓位规模应该根据风险承受能力和市场波动情况确定。

- 资金管理: 制定合理的资金管理计划,只使用一部分资金进行交易,避免过度交易和追涨杀跌。

- 持续学习和提升: 不断学习和提升自己的交易技巧和风险管理能力,才能在市场中生存和发展。

经纪商的选择与监管

选择合适的经纪商对于成功进行纽约黄金期货交易至关重要。交易者应该选择受监管的、信誉良好的经纪商,以确保资金安全和交易的公平性。在选择经纪商时,需要考虑以下因素:

- 监管资质: 选择受国家或国际权威机构监管的经纪商,例如美国商品期货交易委员会(CFTC)和美国全国期货协会(NFA)。

- 交易平台: 选择功能强大、稳定可靠的交易平台,以确保交易的顺利进行。

- 佣金和费用: 比较不同经纪商的佣金和费用,选择收费合理的经纪商。

- 客户服务: 选择提供优质客户服务的经纪商,以便在遇到问题时能够得到及时有效的帮助。

纽约黄金期货杠杆为交易者提供了获得高收益的机会,但也带来了高风险。成功运用杠杆的关键在于合理的风险管理和有效的交易策略。交易者需要仔细了解杠杆的运作机制,选择合适的杠杆比率,制定清晰的交易计划,设置止损和止盈点,并选择受监管的、信誉良好的经纪商。只有这样,才能在纽约黄金期货市场中获得长期稳定的收益,并有效控制风险。

需要注意的是,黄金期货交易具有高度的风险性,并非所有投资者都适合参与。在进行任何交易之前,请务必进行充分的风险评估,并根据自身的风险承受能力和投资目标做出谨慎的决策。建议在进行实际交易前,先进行模拟交易,积累经验,再逐步增加投资规模。