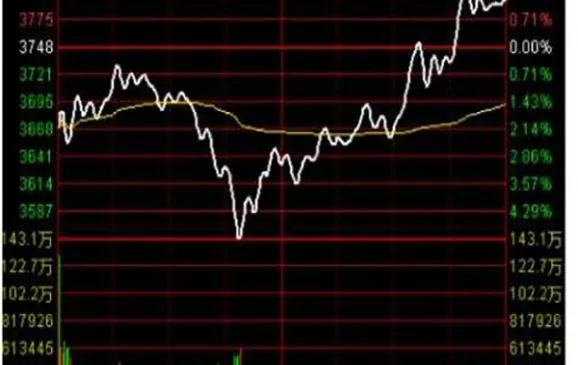

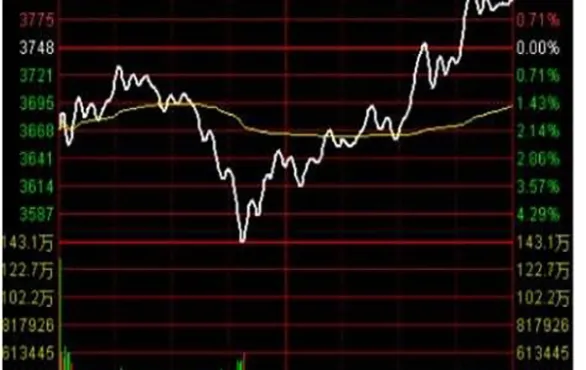

期货交割日为什么波动这么大(期货交割日为什么股票会跌)

期货市场,一个充满机遇与挑战的舞台,其价格波动牵动着无数投资者的心弦。在众多交易日中,期货合约的“交割日”(或临近交割日)无疑是一个特殊的存在,这一天的市场往往表现出异常剧烈的波动。许多投资者甚至会留意到,在某些期货交割日,股市似乎也倾向于下跌,这引发了“期货交割日为什么股票会跌”的疑问。这其中既有市场运作的必然逻辑,也有长期以来形成的误解。将深入探讨期货交割日价格剧烈波动的深层原因,并澄清期货交割日与股票市场涨跌之间复杂而非直接的关联。

期货交割日,顾名思义,是期货合约到期并进行实物交割或现金结算的日子。在这一天,未平仓的合约必须了结,无论是通过平仓、展期还是进入交割流程。这种强制性的了结机制,叠加市场参与者的不同策略和情绪,共同构成了交割日高波动的诱因。

1. 价格趋同效应:期货与现货的“宿命”交汇

期货价格与现货价格的趋同效应是交割日波动最核心的驱动力。期货合约的本质是对未来特定时间点现货价格的约定。理论上,当期货合约到期时,其价格必须与标的物的现货价格完全一致。如果存在价差,就会出现无风险套利机会。例如,如果期货价格高于现货价格,套利者可以卖出期货同时买入现货,到期进行交割,从而锁定利润;反之亦然。这种套利行为,在交割日临近时会变得异常活跃和高效,市场的“无形之手”会强制推动期货价格向现货价格靠拢。在这一过程中,如果期货价格与现货价格之间存在显著差异,那么在交割日当天或之前,为了消除这一差异,大量的买卖盘会涌入市场,导致价格出现剧烈波动,直至两者完全收敛。这种强制性的价格收敛机制是任何期货市场在交割日都无法避免的现象,其波动幅度取决于交割前期的基差大小。

2. 持仓调整:多空双方的“终极对决”与平仓潮

交割日是所有未平仓合约必须做出选择的日子,这导致了大规模的持仓调整。对于期货合约的持有者而言,通常有三种选择:平仓、展期或进入交割流程。

- 平仓(Closing Out):绝大多数投机者和不打算进行实物交割或现金结算的套期保值者会选择在交割日到来前平掉现有头寸,这本身就产生了巨大的交易量。买方平仓需要卖出,卖方平仓需要买入,如果市场在此前形成了单边持仓的格局(例如多头远大于空头),那么在交割日,这些单边持仓的集中平仓行为就可能引发价格的快速下跌(多头平仓卖出)或上涨(空头平仓买入)。

- 展期(Rolling Over):许多长期持有头寸的机构投资者或套期保值者,为了维持其在市场中的风险敞口或策略,会选择将即将到期的合约平仓,同时买入或卖出未来月份的合约。这种“卖旧买新”的操作,实际上是两笔交易,同样会在交割日附近产生巨大的交易量和价格冲击。

- 进入交割流程:对于少数具备交割意愿和能力的投资者(通常是大型机构或产业客户),他们会选择进入实物交割或现金结算的流程。尤其是实物交割,需要进行仓单注册、匹配、款项结算等一系列复杂操作,这些流程本身就可能对价格产生特定的影响,比如对交割品质量、库存等因素的关注会反映到价格上。

这些不同目的的持仓调整行为,在交割日附近集中爆发,形成了巨大的买卖压力,使得市场波动加剧。

3. 套利盘的离场:基差回归的冲击波

套利交易,特别是期现套利,是期货市场的重要组成部分。套利者通过利用期货价格与现货价格之间的价差(基差)来获取利润。当期货价格高于现货价格(正基差)时,他们可能卖出期货,买入现货;当期货价格低于现货价格(负基差)时,他们可能买入期货,卖出(或持有)现货。