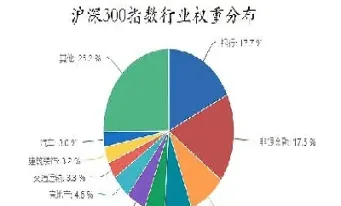

沪深300指数夏普比率(沪深300指数市盈率怎么计算)

在复杂的金融市场中,投资者和分析师们总是在寻求更有效的方法来评估投资标的的表现和估值。沪深300指数作为衡量中国A股市场大型蓝筹股表现的重要基准,其分析价值不言而喻。旨在深入探讨沪深300指数的两个关键分析工具:夏普比率(Sharpe Ratio)和市盈率(P/E Ratio)。夏普比率从风险调整收益的角度评估指数表现,而市盈率则从估值的角度揭示指数的当前价格是否合理。理解这两个指标的计算方法、内在含义及其在沪深300指数分析中的应用,对于投资者构建更理性的投资策略具有重要意义。

夏普比率:风险调整收益的衡量利器

夏普比率(Sharpe Ratio),由威廉·夏普(William F. Sharpe)于1966年提出,是衡量投资组合或资产风险调整后收益的经典指标。它量化了投资者每承担一单位风险所能获得的超额收益。对于沪深300指数而言,计算其夏普比率能够帮助我们理解该指数在特定时期内,在承担市场风险的情况下,其收益表现是否足够优秀。

夏普比率的计算公式为:

夏普比率 = (投资组合收益率 - 无风险收益率) / 投资组合收益率的标准差

其中:

- 投资组合收益率(Rp):这里指沪深300指数在特定时间段(如年度、季度或月度)内的总回报率。

- 无风险收益率(Rf):通常选用短期国债收益率,因为它被认为是市场上风险最低的投资。在中国市场,可以选用中国人民银行公布的同期国债利率或银行间市场短期拆借利率作为参考。

- 投资组合收益率的标准差(σp):表示沪深300指数收益率的波动性,即风险。标准差越大,意味着指数价格波动越剧烈,风险越高。

夏普比率的意义在于,它不仅关注收益,更将风险纳入考量。一个高的夏普比率表明,投资组合在承受相对较小的风险下获得了较高的超额收益,或者在获得同等超额收益的情况下承担了较小的风险。对于沪深300指数,其夏普比率可以用来:

- 历史表现评估:比较不同时间段内沪深300指数的风险调整收益,例如,过去五年与过去十年的表现差异。

- 与主动型基金经理业绩对比:衡量追踪或跑赢沪深300指数的基金经理是否真正创造了风险调整后的超额收益。

- 市场环境分析:在牛市和熊市中,夏普比率的变化可以反映市场风险与收益的动态平衡。

沪深300指数夏普比率的实战计算与意义

要计算沪深300指数的夏普比率,我们需要收集以下数据:

- 沪深300指数的历史收盘价:通常需要日度、周度或月度数据,以便计算其收益率序列。数据可以从各大金融数据终端(如Wind、Choice)或交易所官网获取。

- 无风险利率数据:例如,中国1年期国债收益率。这个数据也相对容易获取。

计算步骤示例(以年度夏普比率为目标):

1. 收集日度或月度沪深300指数数据:例如,过去一年的日度收盘价。

2. 计算各期的收益率:例如,每日收益率 = (当日收盘价 - 昨日收盘价) / 昨日收盘价。

3. 计算收益率序列的年化平均收益率:将日度收益率的平均值乘以年交易日数(约250),或将月度收益率的平均值乘以12。

4. 计算收益率序列的年化标准差:将日度收益率的标准差乘以根号下年交易日数(√250),或将月度收益率的标准差乘以根号下12。

5. 获取对应期间的年化无风险利率。

6. 代入夏普比率公式进行计算。

例如,如果沪深300指数在过去一年中实现了15%的年化收益率,其年化标准差为20%,而同期无风险利率为3%。那么其夏普比率 = (0.15 - 0.03) / 0.20 = 0.12 / 0.20 = 0.6。这意味着每承担1单位的风险,沪深300指数获得了0.6单位的超额收益。

计算出的夏普比率可以帮助我们:

- 评估风险与回报的平衡:在市场波动加剧时,如果夏普比率下降,可能意味着指数的风险回报比恶化。

- 进行跨市场比较:将沪深300指数的夏普比率与标普500、欧洲斯托克50等其他主要