沪深300股指期货交易举例(沪深300股指期货的交易品种)

好的,这是一篇关于沪深300股指期货交易的详细文章,字数约为1000-1200字。

以沪深300股指期货交易举例(沪深300股指期货的交易品种)

在中国金融市场中,沪深300股指期货(CSI 300 Stock Index Futures,简称IF)无疑是投资者和机构进行风险管理与资产配置的重要工具。它以沪深300指数为标的,通过标准化合约的形式,允许交易者对未来指数价格进行买卖,从而实现对冲、投机或套利等多种交易目的。将深入探讨沪深300股指期货的交易品种特性、核心交易机制,并通过具体例子阐述其在实际应用中的策略与风险管理要点。

沪深300股指期货的合约要素与交易品种特性

沪深300股指期货作为中国金融期货交易所(CFFEX)上市的第一个股指期货品种,其合约设计充分考虑了中国A股市场的特点。理解其核心合约要素是进行交易的基础。

沪深300股指期货的标的指数是沪深300指数。该指数由上海和深圳证券市场中市值大、流动性好的300只股票组成,能够较好地反映中国A股市场的整体表现。交易IF合约,本质上是对中国核心蓝筹股市场未来走势的判断和操作。

在交易品种方面,IF合约采用标准化设计,其主要要素包括:

- 合约代码: IF。

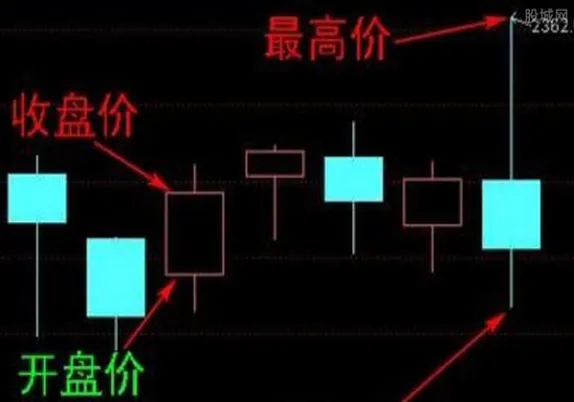

- 合约乘数: 300元/点。这意味着沪深300指数每波动一个点,对应合约价值变动300元人民币。例如,如果IF合约价格从4000点上涨到4001点,一张合约的价值就增加了300元。

- 最小变动价位: 0.2点。这是指合约价格波动的最小单位。例如,价格可以从4000.0点变动到4000.2点,但不能变动到4000.1点。较低的最小变动价位有助于提高交易的精细度和降低交易成本。

- 合约月份: IF合约通常有四个活跃合约月份,即当月、下月以及随后的两个季月。例如,在6月份,可交易的合约可能是IF2406(当月)、IF2407(下月)、IF2409(当季月)和IF2412(下季月)。这种设计满足了不同期限的风险管理和投机需求。

- 交易时间: 每周一至周五(法定节假日除外)的9:30-11:30和13:00-15:00。与A股市场交易时间基本同步,方便投资者结合现货市场进行操作。

- 每日价格最大波动限制: ±10%。这是为了控制市场风险,防止价格过度波动。当价格达到涨跌停板时,当日将无法继续向该方向成交。

- 交割方式: 现金交割。在合约到期时,无需进行实物股票的交割,而是根据交割结算价与持仓成本之间的差额进行现金结算。这大大简化了交割流程,提高了效率。

- 保证金制度: 沪深300股指期货实行保证金制度,交易者只需支付合约总价值一定比例的资金作为保证金即可进行交易,这赋予了期货交易较高的杠杆效应。例如,如果初始保证金率为10%,那么交易者用10万元的资金可以控制价值100万元的IF合约头寸。

沪深300股指期货的交易机制与特点

沪深300股指期货不仅在合约要素上具有鲜明特征,其交易机制也与股票交易存在显著差异,这些特点赋予了它独特的市场功能。

首先是T+0交易机制。与A股的T+1不同,股指期货允许投资者在同一交易日内开仓和平仓,这意味着投资者可以根据市场变化频繁调整头寸,实现日内交易,提高了资金利用效率和交易灵活性。

其次是双向交易机制。投资者不仅可以“买入开仓”(做多),预期指数上涨而获利;也可以“卖出开仓”(做空),预期指数下跌而获利。这种机制使得投资者在牛市和熊市中都有获利的机会,尤其在市场下跌时,做空机制为投资者提供了有效的风险对冲工具。

第三是杠杆效应。如前所述,保证金制度使得投资者可以用较少的资金控制较大价值的合约,从而放大投资收益。杠杆也是一把双刃剑,它在放大收益的同时,也等比例地放大了风险。如果市场走势与预期相反,投资者可能会面临较大的亏损,甚至可能损失全部保证金。

第四是每日无负债结算制度(Mark-to-Market)。股指期货交易每天收盘后都会进行结算,将当日盈亏反映在交易者的保证金账户中。如果账户中的保证金低于维持保证金水平,交易者将面临追加保证金(Margin Call)的要求。未能及时补足保证金可能导致强制平仓,这是期货交易风险管理中的一个重要环节。

第五是高流动性。作为中国金融期货市场最活跃的品种