期货资金使用率多少会强平(期货资金使用率超过多少会被平仓)

将深入探讨期货交易中一个至关重要的话题:期货资金使用率与强制平仓(强平)之间的关系。理解这个关系对于任何从事或计划从事期货交易的投资者来说都是至关重要的,因为它直接关系到资金安全和风险控制。简单来说,期货资金使用率是指你用于交易的保证金占你期货账户总资金的比例。当这个比例过高,达到或超过交易所或期货公司设定的某个阈值时,你的持仓就会被强制平仓,以避免更大的亏损。强平机制是为了保护交易所和交易双方的利益,确保市场稳定运作。

什么是期货资金使用率?

期货资金使用率,也称为保证金占用率,是指投资者在期货交易中实际使用的保证金金额占其期货账户总资金的比例。 计算公式通常为:资金使用率 = (已用保证金 / 账户总资金) 100%。 例如,如果你的期货账户总共有10万元人民币,你开仓使用了2万元人民币的保证金,那么你的资金使用率就是20%。

资金使用率是一个动态指标,它会随着市场价格的波动而变化。 当你持仓盈利时,账户的可用资金会增加,资金使用率会降低; 反之,当你持仓亏损时,账户的可用资金会减少,资金使用率会升高。 极端情况下,如果市场朝着对你不利的方向剧烈变动,你的资金使用率可能很快就会达到甚至超过强平线,导致账户被强制平仓。

合理控制资金使用率是风险管理的关键一步。 交易者应该根据自身的风险承受能力、交易策略以及市场波动性来设定合适的资金使用率上限。 过于激进的高资金使用率可能带来快速获利的机会,但同时也伴随着极高的爆仓风险。 相反,保守的低资金使用率虽然降低了潜在利润,但也有效地保护了本金,降低了爆仓概率。

为什么会发生强制平仓?

强制平仓(俗称爆仓)是期货市场风险管理的重要机制。 其根本原因是期货交易采用杠杆原理,交易者只需缴纳少量的保证金就能控制大额的合约价值。 这种高杠杆特性在放大盈利的同时,也显著放大了亏损。 如果市场朝着对投资者不利的方向发展,亏损超过了账户中的可用资金,那么期货公司为了防止亏损继续扩大,危及自身和其他客户的利益,就会对投资者的持仓进行强制平仓。

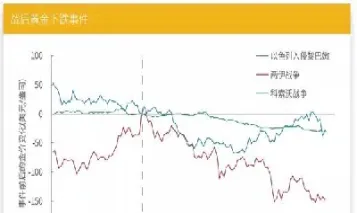

强平的目的是控制市场的整体风险,避免出现系统性风险。 想象一下,如果没有任何强制平仓机制,当大量的投资者亏损严重时,他们可能无力补足保证金,从而导致期货公司承担巨大损失,甚至破产。 交易所也会受到冲击,市场信心受损,整个金融体系都可能受到威胁。 强平机制是维护市场稳定必不可少的措施。

需要注意的是,强制平仓不仅仅发生在亏损的情况下。 当交易所提高保证金比例,或者期货公司出于风险控制的需要,提高客户的保证金要求时,也可能导致资金使用率超标,触发强制平仓。 如果投资者违反了交易所或期货公司的相关规定,例如违规交易、操纵市场等,也可能面临强制平仓的处罚。

资金使用率达到多少会被强制平仓?

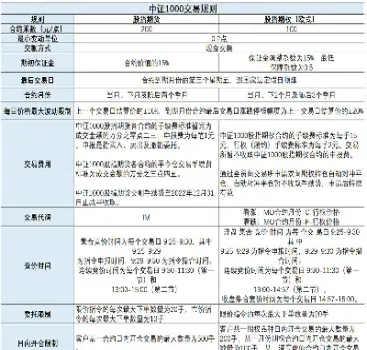

期货资金使用率达到多少会被强制平仓并没有一个固定的数值,它取决于多个因素,包括:

- 交易所的规定: 不同的交易所对不同的期货品种,可能会设定不同的最低维持保证金比例。 这是强平的底线,任何期货公司都不能低于这个标准。

- 期货公司的规定: 期货公司为了自身的风险控制,通常会在交易所规定的基础上,提高客户的最低维持保证金比例。 也就是说,即使你的资金使用率没有达到交易所的强平线,也可能被期货公司强制平仓。

- 你的交易协议: 你与期货公司签订的交易协议中,会明确规定强制平仓的条件和流程,包括资金使用率的警戒线和强平线。

- 市场波动性: 在市场波动剧烈时,期货公司可能会临时提高保证金比例,以应对潜在的风险。 这也可能导致资金使用率超标,触发强平。

一般来说,当资金使用率达到80%-90%以上时,就应该高度警惕,随时准备平仓或追加保证金。 当资金使用率超过90%-100%时,就可能面临强制平仓的风险。 具体数值需要参考你与期货公司的协议以及当时的市场情况。 强烈建议交易者主动向期货公司咨询具体的强平线,并密切关注账户资金变化。

如何避免被强制平仓?

避免被强制平仓,关键在于风险管理。 以下是一些常见的风险管理技巧:

- 合理控制仓位: 不要一次性满仓操作,将资金分散到不同的仓位,降低单一品种的风险敞口。 理想的资金使用率一般控制在30%以下,留有足够的余地应对市场波动。

- 设置止损: 在开仓前设置止损单,当市场价格触及止损位时,自动平仓,限制最大亏损。 止损位的设置要合理,既要避免被市场噪音触发,又要能在亏损扩大前及时止损。

- 及时追加保证金: 当资金使用率接近警戒线时,及时追加保证金,增加账户的可用资金,降低强平风险。

- 密切关注市场动态: 随时关注市场新闻、基本面数据以及技术指标,及时调整交易策略,规避潜在的风险。

- 选择合适的杠杆: 杠杆越高,收益越高,风险也越高。 根据自身的风险承受能力,选择合适的杠杆比例。

- 了解期货公司风险提示: 认真阅读期货公司发送的风险提示信息,了解最新的保证金要求和强平规则。

强平后的处理

即使做了充分的风险管理,也不能完全避免被强制平仓的风险。 如果不幸被强平,应该及时采取以下措施:

- 分析原因: 仔细分析被强平的原因,总结经验教训,改进交易策略。

- 与期货公司沟通: 了解强平的具体情况,例如平仓价格、手续费等。

- 重新评估: 重新评估自身的风险承受能力和交易策略,决定是否继续进行期货交易。

- 保持冷静: 避免情绪化的交易行为,不要试图立即扳回损失。

了解期货资金使用率与强制平仓之间的关系,是期货交易的基础。 合理控制资金使用率,设置止损,及时追加保证金,密切关注市场动态,是避免被强制平仓的关键。 期货交易是一项高风险的投资活动,投资者应该充分了解自身的风险承受能力,谨慎投资。