杠杆最高的期货品种(杠杆最高的期货品种是什么)

期货交易以其高杠杆特性吸引着众多投资者,同时也因其潜在的高风险而备受关注。所谓杠杆,是指投资者只需投入合约价值的一小部分资金(保证金)就可以控制较大价值的标的资产。杠杆放大了盈利的可能性,同时也放大了亏损的可能性。了解期货品种的杠杆率,并充分评估自身的风险承受能力,是进行期货交易的关键。

究竟哪个期货品种的杠杆最高呢?这个问题并没有一个绝对的答案,因为不同交易所、不同合约类型的杠杆率可能存在差异,而且交易所会根据市场情况进行调整。不同期货经纪商提供的杠杆倍数也可能不同。一般来说,农产品、股指期货、贵金属等不同类型的期货品种,其杠杆率也存在差异。我们需要具体分析,才能找到当前杠杆最高的期货品种。

与其纠结于“最高杠杆”这个绝对值,更重要的是理解高杠杆背后的风险,并采取适当的风险管理措施。将从多个角度探讨高杠杆期货品种的相关问题,希望能帮助投资者更理性地看待期货交易。

杠杆与风险:期货交易的双刃剑

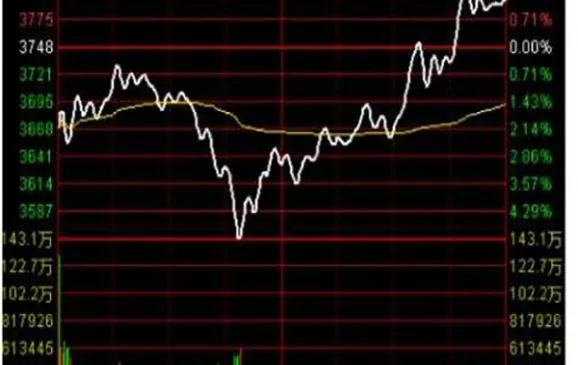

期货交易的核心魅力在于其杠杆效应。 杠杆允许交易者以少量的保证金控制更大价值的资产,从而放大潜在的利润。例如,如果一个期货合约价值10万元,而保证金比例为10%,那么交易者只需支付1万元的保证金就可以控制该合约。如果合约价格上涨1%,交易者就能获得1000元的利润,相当于本金的10%收益。这看起来非常诱人,但同时也意味着,如果合约价格下跌1%,交易者也将损失1000元,同样是本金的10%。

这种盈利和亏损的放大效应,使得期货交易成为一把“双刃剑”。高杠杆意味着高风险,一旦市场走势与预期相反,亏损也可能迅速累积,甚至超过本金,导致爆仓(强制平仓)。在进行期货交易时,必须对杠杆的风险有充分的认识,并制定严格的风险管理策略,例如设置止损点,控制仓位大小,避免过度交易等。

不同类型期货品种的杠杆率差异

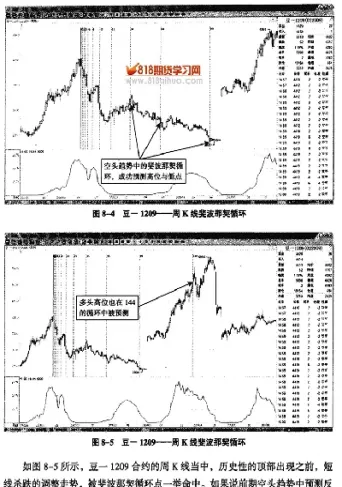

不同类型的期货品种由于合约价值、波动性、市场流动性等因素的影响,其杠杆率也会有所不同。一般来说,波动性较小、流动性较好的品种,其杠杆率相对较低。例如,一些农产品期货,由于价格波动相对稳定,其杠杆率可能相对较低。而一些波动性较大的品种,例如原油、天然气等能源期货,其杠杆率可能会相对较高。

股指期货也是常见的期货品种,其杠杆率通常介于农产品期货和能源期货之间。贵金属期货,如黄金、白银等,也具有一定的杠杆率,但通常低于能源期货。需要注意的是,以上只是一般情况,具体的杠杆率还需要参考交易所的规定和期货经纪商的政策。

投资者在选择期货品种时,除了考虑其杠杆率,还应该综合评估自身的风险承受能力、交易经验和对市场的了解程度。新手投资者应尽量选择杠杆率较低的品种,并从小额资金开始尝试,逐步积累经验。

如何查找最新的期货品种杠杆率

期货品种的杠杆率是动态变化的,受交易所政策、市场波动等因素的影响。投资者需要及时了解最新的杠杆率信息,才能做出正确的交易决策。查找最新杠杆率信息的途径主要有以下几种:

- 交易所官网: 各大期货交易所都会在其官方网站上公布最新的合约信息,包括保证金比例、合约价值等。投资者可以通过交易所官网查询相关信息。

- 期货经纪商: 期货经纪商是连接投资者和交易所的桥梁。经纪商会根据交易所的规定,并结合自身的风险控制政策,提供给投资者不同的杠杆倍数。投资者可以通过咨询经纪商,了解最新的杠杆率信息。

- 财经资讯网站: 许多财经资讯网站也会提供期货市场的相关信息,包括杠杆率、成交量、持仓量等。投资者可以参考这些网站的信息,但需要注意信息的准确性和时效性。

在查找杠杆率信息时,需要注意区分不同的合约类型。例如,同一品种的不同月份合约,其杠杆率可能存在差异。还需要关注交易所和经纪商的公告,及时了解杠杆率调整的信息。

高杠杆期货品种的交易策略

高杠杆期货品种虽然风险较高,但如果运用得当,也能带来可观的收益。以下是一些高杠杆期货品种的交易策略:

- 严格止损: 止损是控制风险最有效的手段之一。在高杠杆交易中,止损尤为重要。投资者应在交易前设定合理的止损点,一旦市场走势与预期相反,立即止损离场,避免亏损扩大。

- 控制仓位: 仓位大小直接影响风险敞口。在高杠杆交易中,应控制仓位大小,避免满仓操作。一般来说,单笔交易的风险不应超过总资金的1%-2%。

- 顺势而为: 期货交易应顺应市场趋势。在高杠杆交易中,更应避免逆势操作,以免被市场“碾压”。

- 小幅盈利平仓: 由于杠杆效应,即使小幅盈利也能带来不错的收益。在高杠杆交易中,可以采取小幅盈利平仓的策略,积少成多。

- 避免过度交易: 过度交易会增加交易成本和风险。在高杠杆交易中,更应避免过度交易,保持冷静的头脑。

需要强调的是,这些策略并非万能,投资者应结合自身情况,制定适合自己的交易策略。还需要不断学习和实践,提高自身的交易技能。

高杠杆交易的心理挑战

高杠杆交易不仅考验投资者的技术水平,也考验投资者的心理素质。高杠杆带来的快速盈利和亏损,容易引发投资者的情绪波动,导致冲动交易。以下是一些高杠杆交易的心理挑战:

- 贪婪: 盈利时,投资者容易贪婪,希望获得更大的收益,从而忽略风险。

- 恐惧: 亏损时,投资者容易恐惧,害怕亏损扩大,从而不敢止损或频繁平仓。

- 焦虑: 高杠杆交易容易引发焦虑,投资者时刻关注市场波动,精神高度紧张。

- 博心态: 有些投资者将高杠杆交易视为博,希望通过一次豪来获得巨额收益。

为了克服这些心理挑战,投资者应保持冷静的头脑,制定明确的交易计划,严格执行交易纪律,避免情绪化交易。可以尝试冥想、运动等方式,缓解压力,保持良好的心态。还可以寻求专业人士的帮助,例如心理咨询师或交易教练。

:理性看待高杠杆,谨慎参与期货交易

期货交易以其高杠杆特性吸引着众多投资者,但同时也伴随着高风险。在进行期货交易时,投资者应充分了解杠杆的原理和风险,选择适合自己的期货品种,制定严格的风险管理策略,并克服心理挑战。切记,理性看待高杠杆,谨慎参与期货交易,才能在市场中长期生存并获得收益。与其追求“最高杠杆”的品种,不如专注于风险管理和提升自身交易能力,这才是成功的关键。