股指期权的对比研究(股指期权与股票期权)

股指期权和股票期权都是金融衍生品,允许投资者在未来某个特定时间内,以预先设定的价格买入或卖出标的资产。两者在标的资产、风险、应用场景和交易策略等方面存在显著差异。将对股指期权和股票期权进行对比研究,深入分析其异同之处,帮助投资者更好地理解和运用这两种期权工具。

标的资产与合约要素

股指期权,顾名思义,其标的资产是股票指数,例如沪深300指数、标普500指数等。每个股指期权合约代表一定数量的指数价值,例如,一个沪深300股指期权合约可能代表300元乘以指数点数(例如,指数当前为4000点,则一个合约代表120万元的价值)。这意味着投资者交易的是整个市场或特定板块的整体表现,而非个别公司的股票。

股票期权则以个别上市公司的股票为标的资产。每个股票期权合约代表一定数量的股票,通常是100股。投资者通过买卖股票期权,可以参与到个别公司的股价波动中,而无需直接持有这些股票。

合约要素方面,两者都包含行权价格、到期日、期权类型(看涨或看跌)等基本信息。但股指期权的合约规模通常远大于股票期权,因此需要更高的初始保证金。

风险与收益特征

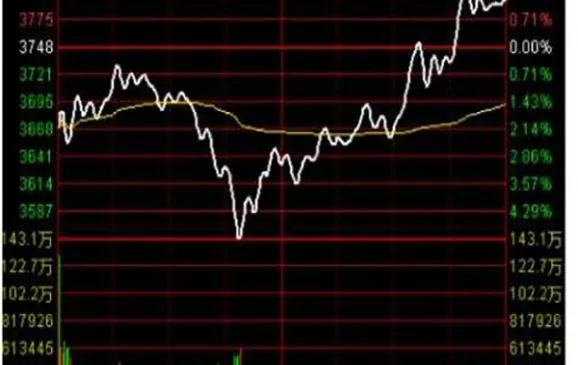

股指期权和股票期权都具有杠杆效应,这意味着投资者可以通过小额的期权费用控制更大价值的标的资产。这种杠杆特性放大了潜在收益,同时也增大了潜在风险。如果市场走势不利,投资者可能会损失全部期权费用。

股指期权的风险分散性更高。由于股指代表的是多个公司的整体表现,因此个别公司的负面消息对股指的影响相对较小。这意味着股指期权的波动性通常低于个股期权,因此风险相对分散。宏观经济因素、地缘事件等系统性风险可能对股指产生较大影响,进而影响股指期权的价值。

股票期权则直接受到个别公司业绩、行业环境、管理层决策等因素的影响。个股期权的波动性通常较大,风险相对集中。一只股票期权的价值可能会因为突发事件(例如公司宣布亏损、产品召回等)而大幅波动。

在收益方面,股指期权可以帮助投资者实现对市场整体方向的押注,获得与市场整体表现相关的收益。股票期权则可以帮助投资者抓住个别股票的投资机会,获取与个股表现相关的收益。

交易策略与应用场景

股指期权和股票期权在交易策略和应用场景方面也存在差异。股指期权常被用于以下几种场景:

- 对冲市场风险: 机构投资者可以通过购买股指期权来对冲其投资组合的市场风险。例如,如果机构预计市场可能下跌,可以购买股指看跌期权,以抵消投资组合损失。

- 建立市场方向性头寸: 投资者可以通过购买股指看涨或看跌期权来建立对市场整体方向的判断。

- 期权套利: 投资者可以利用不同交易所之间、不同到期日之间、不同行权价格之间的股指期权价格差异进行套利。

股票期权则常被用于以下几种场景:

- 增强收益: 投资者可以通过卖出股票期权(备兑开仓)来增加持有股票的收益。

- 投机个股行情: 投资者可以通过购买股票看涨或看跌期权来投机个别股票的走势。

- 波动率交易: 投资者可以通过买卖股票期权来交易波动率。

- 员工激励: 公司可以发行股票期权作为员工激励计划的一部分。

保证金要求与交易成本

由于股指期权合约规模较大,因此其保证金要求通常高于股票期权。投资者需要准备更多的资金才能参与股指期权交易。

交易成本方面,股指期权和股票期权都涉及交易佣金、交易所费用等。流动性较好的期权合约,其买卖价差通常较小,交易成本也相对较低。一般来说,流动性好的股票期权,交易成本可能低于股指期权,因为股指期权的合约规模较大,单笔交易的价值也较高,因此佣金也可能相对较高。

监管环境与市场成熟度

股指期权和股票期权的监管环境均受到严格监管机构的监管,例如证监会、交易所等。监管机构负责监督市场运作,保护投资者权益。

市场成熟度方面,欧美等发达国家的股指期权和股票期权市场较为成熟,交易量大,产品种类丰富。而国内的股指期权和股票期权市场起步较晚,市场发展空间较大。随着市场参与者的不断增加和交易制度的不断完善,国内的期权市场也将逐步走向成熟。

股指期权和股票期权各有优劣,投资者应根据自身的投资目标、风险承受能力和市场判断选择合适的期权工具。股指期权适合对冲市场风险、建立市场方向性头寸;股票期权适合投机个股行情、增强收益。在进行期权交易前,投资者务必充分了解期权的风险特征,并制定合理的交易策略。