美国豆粕期货指数(美国豆粕行情走势)

美国豆粕期货指数,反映的是美国豆粕期货市场的整体价格水平和行情走势。豆粕作为大豆压榨后的副产品,是重要的动物饲料来源,其价格波动直接影响畜牧业的生产成本,进而影响食品价格。美国豆粕期货指数不仅是农业领域的重要指标,也是全球经济的重要参考。了解美国豆粕期货指数的行情走势,有助于投资者、饲料生产商、畜牧业者以及政策制定者做出更明智的决策。将深入探讨美国豆粕期货指数的构成、影响因素以及行情走势分析,希望能为读者提供有价值的信息。

美国豆粕期货指数的构成与特点

美国豆粕期货指数并非单一的期货合约,而是由芝加哥商品交易所(CBOT)上市的豆粕期货合约加权平均计算而来。具体来说,该指数通常选取近月合约,也就是距离交割日最近的豆粕期货合约,并根据成交量和持仓量等因素进行加权,以反映市场对豆粕未来价格的预期。由于CBOT是全球最大的农产品期货交易市场,其豆粕期货合约的流动性很高,因此该指数具有很高的代表性和权威性。

美国豆粕期货指数的特点主要体现在以下几个方面:

- 高流动性: CBOT豆粕期货合约交易活跃,保证了指数的准确性和及时性。

- 价格发现功能: 指数反映了市场供需关系变化,有助于发现豆粕的合理价格。

- 风险管理工具: 投资者可以通过交易豆粕期货合约来对冲价格波动风险。

- 全球影响力: 美国是全球主要的豆粕生产和出口国,其期货指数对全球豆粕市场具有重要影响。

影响美国豆粕期货指数行情的关键因素

美国豆粕期货指数的行情受到多种因素的影响,这些因素可以大致分为供给因素、需求因素和宏观经济因素。

-

供给因素: 豆粕的供给主要取决于大豆的产量和压榨量。美国是大豆主产国,其大豆的种植面积、天气状况(如干旱、洪水等)以及病虫害等都会直接影响大豆的产量,进而影响豆粕的供给。南美地区,特别是巴西和阿根廷的大豆产量也会对全球豆粕供给产生影响。大豆压榨企业的生产能力、开工率以及库存水平也会影响豆粕的供给量。

-

需求因素: 豆粕的需求主要来自畜牧业,特别是生猪、家禽和水产养殖业。畜牧业的规模、饲养方式以及饲料配方都会影响豆粕的需求量。例如,如果生猪养殖规模扩大,对豆粕的需求也会相应增加。豆粕的价格与其他饲料(如玉米)的价格比也会影响其需求量。如果豆粕价格相对较低,饲料生产商可能会增加豆粕的配比。

-

宏观经济因素: 宏观经济环境也会对豆粕期货指数产生影响。例如,全球经济增长放缓可能会导致畜牧业需求下降,从而影响豆粕的需求。通货膨胀、利率变动以及汇率波动等也会对豆粕期货价格产生影响。地缘风险,如贸易战、战争等,也可能导致市场恐慌,从而影响豆粕期货价格。

美国农业部(USDA)报告的重要性

美国农业部(USDA)发布的报告是影响美国豆粕期货指数行情的重要信息来源。USDA会定期发布关于大豆种植面积、产量、库存、出口等数据的报告,这些报告反映了美国乃至全球大豆市场的供需状况。市场参与者会根据这些报告的数据来调整其交易策略,从而影响豆粕期货价格。例如,如果USDA报告显示大豆产量低于预期,市场可能会预期豆粕供给减少,从而导致豆粕期货价格上涨。反之,如果报告显示大豆产量高于预期,豆粕期货价格可能会下跌。

USDA发布的报告主要包括以下几种:

- 世界农业供需估计(WASDE)报告: 这是USDA最重要的报告之一,每月发布一次,对全球主要农产品的供需状况进行预测。

- 种植意向报告: 每年3月发布,反映美国农民计划种植的大豆面积。

- 作物进展报告: 每周发布,反映美国大豆的生长状况。

- 谷物库存报告: 每季度发布,反映美国大豆的库存水平。

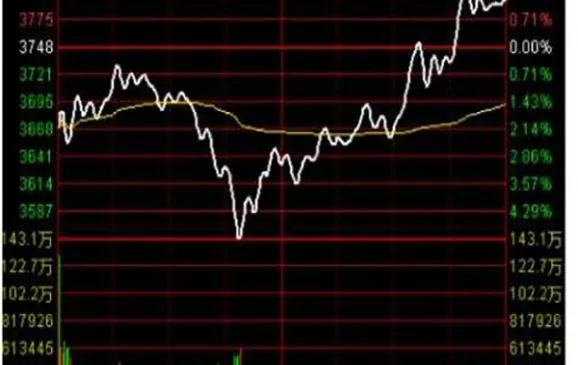

技术分析在美国豆粕期货交易中的应用

技术分析是一种通过研究历史价格和成交量数据来预测未来价格走势的方法。在豆粕期货交易中,技术分析被广泛应用,可以帮助投资者识别趋势、支撑位和阻力位,从而制定交易策略。常用的技术指标包括移动平均线、相对强弱指标(RSI)、MACD指标等。

例如,如果豆粕期货价格突破了重要的阻力位,技术分析师可能会认为这是上涨趋势的开始,从而建议投资者买入。反之,如果豆粕期货价格跌破了重要的支撑位,技术分析师可能会认为这是下跌趋势的开始,从而建议投资者卖出。

需要注意的是,技术分析并非万能,它只是一种辅助工具,不能完全依赖。投资者还需要结合基本面分析,才能做出更准确的判断。

风险管理:保护投资收益的关键

豆粕期货市场波动较大,存在较高的风险。风险管理是豆粕期货交易中至关重要的一环。投资者需要制定合理的风险管理策略,以保护其投资收益。常用的风险管理工具有止损单、套期保值等。

- 止损单: 止损单是一种预先设定的指令,当期货价格达到预设的止损价位时,系统会自动平仓,以限制损失。

- 套期保值: 套期保值是一种通过在期货市场建立与现货市场相反的头寸来对冲价格波动风险的方法。例如,饲料生产商可以通过买入豆粕期货合约来锁定未来的采购成本。

除了以上两种方法,投资者还可以通过分散投资、控制仓位等方式来降低风险。重要的是,投资者需要根据自身的风险承受能力和投资目标,制定适合自己的风险管理策略。

未来展望:美国豆粕期货指数的发展趋势

展望未来,美国豆粕期货指数的走势将继续受到全球供需关系、宏观经济环境以及技术进步等因素的影响。随着全球人口增长和畜牧业规模扩大,对豆粕的需求预计将继续增长。与此同时,气候变化、土地资源限制以及生物技术发展等因素将对大豆产量产生影响。这些因素的综合作用将决定美国豆粕期货指数的未来走势。

随着金融市场的不断发展,新的交易工具和策略将不断涌现,这将为投资者提供更多的选择。例如,期权、指数基金等衍生品可以帮助投资者更灵活地管理风险和获取收益。同时,人工智能和大数据等技术也将被应用于豆粕期货交易中,提高交易效率和准确性。

总而言之,美国豆粕期货指数是全球农产品市场的重要指标,其行情走势受到多种因素的影响。投资者需要密切关注市场动态,结合基本面分析和技术分析,制定合理的交易策略,才能在豆粕期货市场中获得成功。