期货的保证金比例(期货的保证金比例是固定的吗)

期货交易是一种以小博大的投资方式,其核心机制在于保证金制度。投资者无需支付全部合约价值,只需支付一定比例的保证金即可参与交易。这个比例,就是我们常说的保证金比例。期货的保证金比例是固定的吗?答案是否定的。它并非一成不变,而是受多种因素影响,具有动态调整的特性。将详细阐述期货保证金比例的构成、影响因素以及其动态调整机制。

保证金比例的构成及计算

期货保证金比例通常以百分比表示,例如5%、10%或更高。这意味着投资者只需支付合约价值的5%或10%作为保证金即可进行交易。例如,某期货合约价值为10万元,保证金比例为5%,则投资者只需支付5000元保证金即可开仓。保证金比例并非单一数值,它通常由以下几部分构成:

- 初始保证金:这是开仓时必须支付的保证金,用于保证交易的履行。它是保证金比例中最基础的部分。

- 维持保证金:这是保证金账户中必须维持的最低保证金水平。如果账户权益低于维持保证金水平,则会触发追加保证金的通知,投资者需要补充保证金以避免强制平仓。

- 追加保证金:当账户权益低于维持保证金水平时,交易所或经纪商会要求投资者追加保证金,以弥补亏损并维持交易头寸。

保证金比例的计算公式相对简单,通常为:保证金 = 合约价值 × 保证金比例。 实际应用中,由于不同期货合约的风险等级不同,保证金比例也会有所差异。某些高风险合约的保证金比例可能更高,以应对潜在的巨大亏损。

影响期货保证金比例的因素

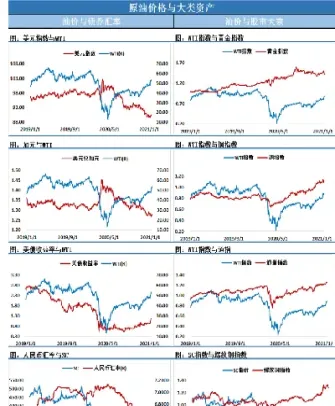

期货保证金比例并非一成不变,它会根据市场情况和合约特点进行动态调整。主要影响因素包括:

- 合约标的物的波动性:波动性越大的合约,其保证金比例通常越高。因为波动性大的合约风险较高,需要更高的保证金来应对潜在的亏损。例如,股指期货的波动性通常比农产品期货更大,因此其保证金比例也往往更高。

- 市场行情:在市场剧烈波动时期,交易所可能会提高保证金比例,以降低系统性风险,防止市场出现崩盘。反之,在市场较为平静时期,保证金比例可能会降低。

- 交易所政策:交易所根据自身的风险管理策略和监管要求,会对保证金比例进行调整。例如,交易所可能根据市场风险状况,在特定时期上调或下调保证金比例。

- 合约到期日:临近合约到期日,由于市场风险增加,交易所通常会提高保证金比例,以防范风险。

- 经纪商政策:虽然交易所规定了最低保证金比例,但经纪商可以根据自身的风险偏好,设置更高的保证金比例要求。

这些因素相互作用,共同决定了期货合约的保证金比例。投资者需要密切关注这些因素的变化,才能更好地管理风险。

保证金比例的动态调整机制

为了应对市场风险的变化,交易所和经纪商会对保证金比例进行动态调整。这种调整通常是根据市场情况和风险评估的结果进行的。例如,当市场波动加剧时,交易所可能会提高保证金比例,以限制过度投机和降低系统性风险。反之,当市场稳定时,保证金比例可能会降低,以吸引更多投资者参与交易。

这种动态调整机制通常是透明的,交易所会提前公布调整计划,或者通过公告的方式告知投资者。投资者需要密切关注交易所和经纪商发布的公告,及时了解保证金比例的调整情况,并根据调整情况调整自身的交易策略。

保证金比例与风险管理

保证金比例是期货交易风险管理的核心组成部分。较高的保证金比例虽然会降低投资者的杠杆率,减少潜在的盈利,但也能够有效地控制风险,防止投资者因亏损过大而面临爆仓的风险。投资者在选择期货合约时,应根据自身的风险承受能力和交易策略,选择合适的保证金比例。切勿盲目追求高杠杆,而忽略了风险控制的重要性。 合理的保证金比例设置是成功期货交易的关键因素之一。

如何应对保证金比例的调整

当保证金比例发生调整时,投资者需要及时采取相应的应对措施。如果保证金比例提高,投资者需要确保账户中的保证金能够满足新的要求,否则可能会面临追加保证金或强制平仓的风险。如果保证金比例降低,投资者可以考虑增加交易规模,但仍然需要谨慎评估市场风险。 投资者应密切关注市场动态,及时了解保证金比例的调整情况,并根据自身情况调整交易策略,避免因保证金比例调整而造成不必要的损失。 建立健全的风险管理体系,并进行有效的风险监控,是应对保证金比例调整的关键。

总而言之,期货保证金比例并非一成不变,它是一个动态调整的数值,受多种因素影响。投资者需要充分了解影响保证金比例的因素,掌握保证金比例的动态调整机制,并结合自身的风险承受能力和交易策略,合理运用保证金制度,才能在期货市场中获得稳定的收益,并有效地规避风险。 切记,期货交易高风险高收益,投资者应谨慎参与,并保持理性投资。