如何求买入多少份期货合约(买入期货合约是什么意思)

期货交易是金融市场中一种重要的风险管理和投资工具。买入期货合约,简单来说就是你与交易对手签订一份协议,约定在未来的某个特定日期(交割日)以预先确定的价格(合约价格)买卖某种商品或资产。这与现货交易不同,现货交易是立即买卖,而期货交易是延迟买卖。 理解买入多少份期货合约的关键在于明确你的交易目标、风险承受能力以及对市场走势的判断。 将详细阐述买入期货合约的含义,并探讨如何计算需要买入的合约数量。

什么是买入期货合约?

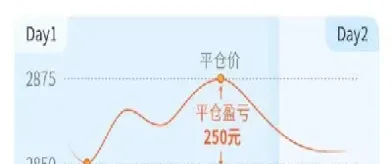

买入期货合约意味着你对标的资产的未来价格持乐观态度,预期价格会上涨。你通过支付保证金(保证金交易的特征)来控制比你实际资金规模大得多的资产价值。例如,你认为黄金价格未来会上涨,于是你买入黄金期货合约。如果你的判断正确,黄金价格上涨,你可以在合约到期前平仓(卖出合约)获利;反之,如果价格下跌,你将面临亏损。 需要注意的是,期货合约的交易单位通常是标准化的,比如一手的黄金期货合约可能代表100盎司黄金。你买入的“份数”指的是你购买的合约手数,而不是具体的重量或数量。

影响合约数量计算的因素

决定买入多少份期货合约并非随意为之,需要综合考虑以下几个关键因素:

- 交易目标: 你希望通过这次交易获得多少利润?你的利润目标越高,你需要买入的合约数量可能就越多,但同时也承担更大的风险。

- 风险承受能力: 你能承受多大的亏损?你的风险承受能力越低,你应该买入的合约数量就越少。 你需要根据自身资金情况设定合理的止损点,避免过度亏损。

- 账户资金: 你有多少资金可以用于期货交易?你的账户资金是决定你能够买入多少合约的关键限制因素。保证金交易虽然可以放大收益,但也放大风险,切勿过度杠杆。

- 市场波动性: 标的资产的价格波动幅度如何?波动性越大,风险越高,你应该买入的合约数量就越少,或者选择更小的合约规模。

- 交易策略: 你采用什么样的交易策略?不同的交易策略对合约数量的要求不同。例如,日内交易通常需要更小的仓位,而中长线交易则可以考虑更大的仓位。

如何计算买入的合约数量:一个简单的例子

假设你计划买入大豆期货合约,每手合约代表5000蒲式耳大豆。你的账户有10000美元,你希望每手合约的止损点为100美元(即价格下跌100美元你就会平仓止损),你的风险承受能力为账户资金的5%。

计算你的最大可承受亏损:10000美元 5% = 500美元。

计算你可以买入的合约数量:500美元 / 100美元/手 = 5手。

根据这个简单的计算,你最多可以买入5手大豆期货合约。 这只是一个简单的例子,实际情况中,你需要考虑更多因素,例如手续费、滑点等。

更精细的合约数量计算方法:运用资金管理策略

上述例子是一个简化的计算方法,实际交易中,更精细的计算需要考虑资金管理策略,例如固定比例仓位管理法。 固定比例仓位管理法是指将一定比例的资金用于每一笔交易,例如2%或5%。 假设你采用5%的固定比例仓位管理法,你的账户资金为10000美元,则每笔交易的最大亏损金额为10000美元 5% = 500美元。 根据你的止损点和每手合约的价值来确定可以买入的合约数量。

例如,如果你的止损点为100美元/手,每手合约价值为1000美元,那么你可以买入的合约数量为:500美元 / 100美元/手 = 5手。 如果你的止损点为200美元/手,那么你可以买入的合约数量为:500美元 / 200美元/手 = 2.5手。由于合约数量通常是整数,你只能买入2手。

这种方法可以更好地控制风险,避免单笔交易造成过大的亏损。还有其他更复杂的资金管理策略,例如凯利公式等,可以根据自身情况选择适合自己的方法。

风险提示与专业建议

期货交易具有高风险性,亏损的可能性很高。以上计算方法仅供参考,不能保证盈利,也不构成任何投资建议。在进行期货交易之前,请务必充分了解期货交易的风险,并根据自身情况制定合理的交易计划和风险管理策略。 建议投资者在进行期货交易前,寻求专业人士的建议,例如期货经纪人或财务顾问,以获得更专业的指导。

持续学习和提升自身的交易技能至关重要。 了解市场行情、技术分析和风险管理技巧,才能在期货市场中更好地生存和发展。 切勿盲目跟风,要根据自身的风险承受能力和对市场的判断进行交易。