在决定需要多少股指期货来对冲投资组合时(股指期货对冲品种有哪些)

在决定需要多少股指期货来对冲投资组合时(股指期货对冲品种有哪些)

股市波动风险是投资者长期关注的焦点。为了降低投资组合面临的市场风险,许多投资者选择使用股指期货进行对冲。精确计算需要多少股指期货来有效对冲并非易事,它需要深入理解市场风险、对冲目标以及不同股指期货合约的特性。将详细探讨如何在决定对冲数量时进行有效评估,并介绍几种常用的股指期货对冲品种。

理解对冲比率与β系数

对冲的核心在于找到合适的股指期货合约数量,以抵消投资组合在特定市场波动下的价格变动。这需要计算对冲比率,而β系数是计算对冲比率的关键指标。β系数衡量的是投资组合相对于基准指数(例如上证指数、沪深300指数)的波动性。β系数大于1表示投资组合波动性高于基准指数,小于1则表示波动性低于基准指数,等于1则表示波动性与基准指数相同。

计算对冲比率的公式通常如下:

对冲比率 = (投资组合价值 × β系数) / (每点合约价值 × 期货合约乘数)

其中:投资组合价值指需要对冲的投资组合的总价值;β系数指投资组合相对于相关股指的β系数;每点合约价值指股指期货合约每点价格变动带来的价值变化(例如,一个股指期货合约每点价值为300元);期货合约乘数指每个合约所代表的基准指数的份额数量。通过计算,可以得到需要多少份股指期货合约来对冲投资组合的市场风险。

需要注意的是,β系数并非一成不变,它会随着市场环境和投资组合构成变化而发生调整。定期重新评估β系数并调整对冲比率至关重要。这个公式假设投资组合的波动性完全来自市场风险,忽略了其他非系统性风险。在现实中,这种简化模型可能不够精确,需要进行更复杂的分析。

选择合适的股指期货合约

不同的股指期货合约代表不同的基准指数,具有不同的乘数和合约规格。选择合适的股指期货合约是成功对冲的关键。投资者需要根据自身投资组合的构成选择合适的合约。例如,如果投资组合主要投资于上证50指数成分股,则选择以沪深300或上证50为标的的股指期货合约更为合适。如果投资组合包含中小板和创业板股票,则可以选择中证500等指数的股指期货进行对冲。

在选择合约时,还要考虑以下因素:

- 流动性: 选择流动性高的合约,以便更容易地进行买卖,降低交易成本和滑点。

- 到期日: 选择合适的到期日,避免因合约到期而需要平仓再开仓,增加交易成本和风险。

- 合约规格: 理解不同合约的乘数,确保对冲比率的计算准确。

动态调整对冲策略

对冲并非一劳永逸,市场环境和投资组合价值随时可能发生变化,对冲比率也需要动态调整。定期重新评估β系数、市场波动性和投资组合配置,及时调整对冲策略,是降低风险、提高对冲效率的关键。

以下是一些需要考虑的因素:

- 市场波动性: 市场波动性加大时,可能需要增加对冲比率;波动性减小时,可以适当降低对冲比率。

- 投资组合调整: 当投资组合的资产配置发生变化时,需要重新计算β系数并调整对冲比率。

- 预期收益与风险承受能力: 投资者需要根据自身的风险承受能力和预期收益来决定对冲比例,并非追求完全对冲。

股指期货对冲品种概述

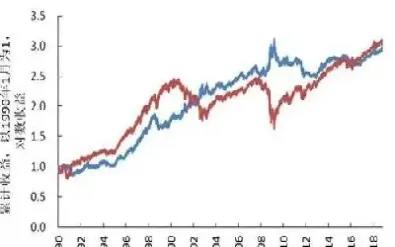

目前市场上常见的股指期货对冲品种包括:沪深300股指期货、上证50股指期货、中证500股指期货等等。这些合约分别追踪不同的股票指数,各有特点。例如,沪深300指数涵盖了沪深两市规模最大的300只股票,代表了中国A股市场的整体表现;上证50指数则聚焦于上交所规模最大的50只股票,更侧重于大盘蓝筹股的走势;中证500指数则涵盖了中型股,它的波动性可能比沪深300略高。

投资者需要根据自身投资组合的股票构成选择合适的股指期货合约进行对冲。例如,如果投资组合主要投资于大盘蓝筹股,则可以选择上证50股指期货;如果投资组合包含中小市值股票,则可以选择中证500股指期货。选择时,应考虑流动性、交易费用等因素。

风险提示与专业建议

虽然股指期货可以有效对冲市场风险,但它并非没有风险。股指期货本身具有高杠杆性,交易风险较大。投资者需要充分了解期货交易规则和风险,谨慎操作。过度的对冲反而可能增加交易成本和机会成本。对冲策略的有效性还依赖于对市场趋势的判断和对β系数的准确估计。

建议投资者在进行股指期货对冲前,咨询专业人士的意见,根据自身的风险承受能力和投资目标制定合理的对冲策略。不要盲目跟风,也不要过度依赖对冲策略来规避风险。有效的风险管理应该是一个综合性的策略,包括分散投资、止损机制以及对市场趋势的持续关注。

总而言之,运用股指期货进行投资组合对冲是一门复杂的艺术,需要投资者对市场有深入的理解,并具备一定的风险管理能力。选择合适的对冲品种、计算合理的对冲比率以及动态调整对冲策略是成功对冲的关键。 在实际操作中,建议寻求专业投资顾问的帮助,以最大限度地降低风险,提高投资收益。