期货避险模型是什么(期货交易避险优缺点)

以期货避险模型

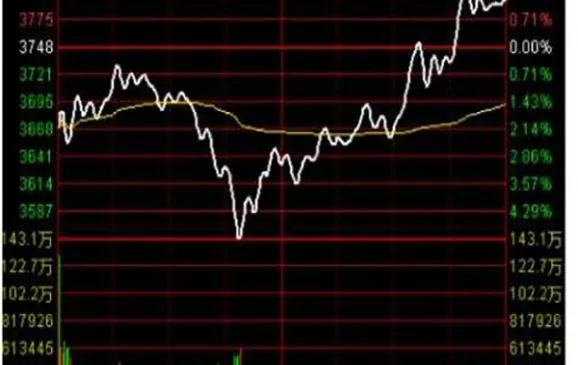

以期货避险模型是一种利用期货市场来管理风险的策略。通过在期货市场中买入或卖出与现货市场标的物相关的期货合约,企业可以对冲标的物价格波动的风险,从而实现避险的目的。

期货交易避险的优点

- 降低风险:期货避险可以有效降低标的物价格波动的风险,为企业提供价格保障。

- 提高收益:在市场行情有利的情况下,期货避险还可以帮助企业锁定利润或增加收益。

- 稳定现金流:期货避险可以平滑标的物价格波动带来的现金流影响,使企业获得更稳定的财务状况。

- 提高市场竞争力:通过管理风险,企业可以提高市场竞争力,减少因价格波动导致的损失。

期货交易避险的缺点

- 交易成本:期货交易需要支付手续费、保证金利息等费用,这会增加企业的交易成本。

- 价格波动:期货价格与现货价格并非完全一致,存在一定价差的风险。

- 复杂性:期货交易涉及复杂的规则和术语,企业需要具备一定的专业知识才能有效利用。

- 保证金要求:期货交易需要支付一定的保证金,这会对企业的流动资金产生一定影响。

- 可能出现亏损:如果期货市场行情与企业预期相反,期货交易也可能出现亏损。

以期货避险模型的分类

以期货避险模型可以分为以下几种类型:

- 基础模型:包括平仓对冲、期现对冲等简单的对冲策略,适用于风险较小的标的物。

- 套期保值模型:包括期货套利、差价套利等更复杂的策略,可以对冲标的物价格与其他因素(如汇率)之间的相关性风险。

- 期权模型:利用期权合约进行风险管理,具有较高的灵活性,但成本也较高。

以期货避险模型的应用步骤

实施以期货避险模型的步骤如下:

- 识别风险:确定需要对冲的标的物和风险类型。

- 选择期货合约:根据标的物选择合适的期货合约,考虑合约到期时间、交易量、波动性等因素。

- 制定对冲策略:根据风险承受能力和市场预期,制定具体的对冲策略,包括对冲比例、操作时机等。

- 执行交易:在期货市场上执行对冲交易,买入或卖出相应数量的期货合约。

- 监控和调整:定期监控标的物价格和期货合约价格的变化,必要时调整对冲策略。

以期货避险模型是一种有效的风险管理工具,可以帮助企业降低风险、提高收益。虽然期货交易存在一定的缺点,但通过合理选择模型和制定科学的策略,企业可以最大化避险效果,保障自身的财务稳定性和市场竞争力。

THE END