期货液化气原理(期货液化气周期)

什么是期货液化气?

期货液化气是指在期货市场上交易的液化石油气(LPG)合约。液化石油气是一种由丙烷和丁烷组成的可燃气体,通常用于烹饪、取暖和运输。

期货液化气周期

期货液化气市场遵循一个周期性的模式,该模式受以下因素影响:

季节性需求:液化石油气的需求在冬季达到高峰,因为人们需要它来取暖。在夏季,需求较低。

供应:液化石油气的供应主要取决于原油和天然气的生产。当原油和天然气产量增加时,液化石油气的供应也会增加。

库存:液化石油气的库存水平会影响价格。当库存较高时,价格往往较低,而当库存较低时,价格往往较高。

期货液化气合约

期货液化气合约规定了在未来特定日期以特定价格买卖一定数量液化石油气的条款。合约通常以每加仑或每吨为单位进行交易。

期货液化气交易策略

交易期货液化气时,可以使用以下策略:

季节性交易:在冬季买入液化石油气合约,并在夏季卖出,以利用季节性需求差异。

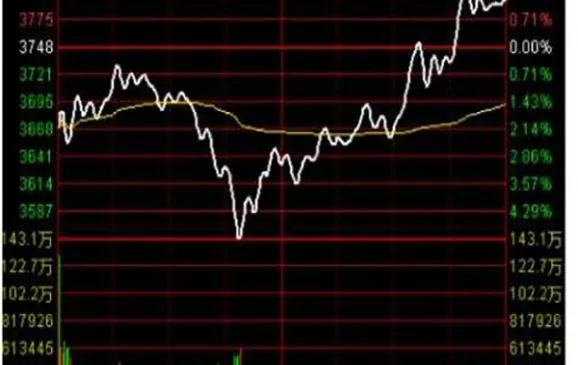

趋势交易:识别液化石油气价格的趋势,并在趋势方向上进行交易。

套利交易:同时买入和卖出不同到期日的液化石油气合约,以利用价格差异。

期货液化气交易的风险

与任何期货交易一样,期货液化气交易也存在风险:

价格波动:液化石油气价格可能会大幅波动,导致亏损。

流动性风险:液化石油气期货合约的流动性可能较低,这可能会使平仓变得困难。

交割风险:如果交易者选择交割实物液化石油气,他们需要安排存储和运输。

期货液化气是一种复杂的金融工具,可以为投资者提供对液化石油气市场价格的敞口。通过了解期货液化气周期、合约和交易策略,交易者可以利用市场机会并管理风险。重要的是要记住,期货交易存在固有风险,交易者应在做出任何交易决定之前仔细考虑这些风险。

THE END