期货市场品种容量成隐忧(期货品种的涨跌幅度是多少)

期货市场作为金融市场的重要组成部分,为企业和投资者提供了管理风险和获取收益的机会。随着期货品种数量的不断增加,市场容量是否足够支撑这些品种的发展,成为值得关注的问题。

一、期货品种快速增长

近年来,中国期货市场发展迅速,期货品种数量不断攀升。截至2023年6月末,已有153个期货品种上市交易,涵盖商品、金融、外汇等多个领域。其中,商品期货上市品种数量最多,达到104个,占比约68%。

驱动期货品种快速增长的因素主要有:

- 实体经济发展需求:新兴产业的兴起和传统产业的转型升级,对期货市场提出了新的需求。

- 政策支持:相关部门鼓励期货市场创新,支持新兴产业期货品种的推出。

- 技术进步:交易平台和风控技术的发展,为期货品种的增加提供了基础。

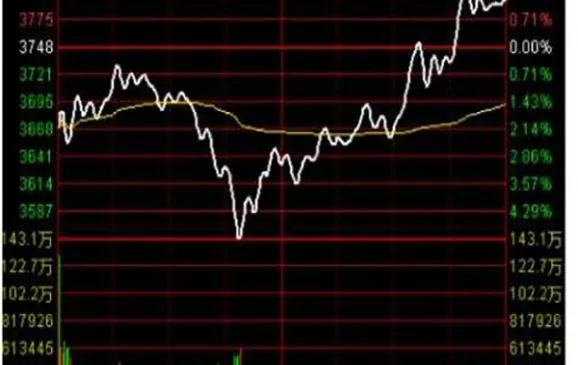

二、市场容量与交易深度

期货品种过多,可能会导致市場容量不足,影响交易深度和流动性。交易深度是指期货合约中买卖报价的厚薄程度,而流动性是指期货合约快速买卖的能力。

市场容量不足会带来以下问题:

- 合约流动性下降:交易深度不够,买方和卖方难以迅速达成交易,影响合约的流动性。

- 价格波动加大:流动性不足时,合约价格容易受到较小规模的交易影响,导致价格波动加大。

- 套期保值效率低下:期货合约缺乏流动性,会降低其套期保值的功能,无法有效管理风险。

三、品种容量的衡量指标

衡量期货市场品种容量的指标主要有:

- 合约交易量:反映特定合约的交易规模,交易量越大,品种容量越大。

- 持仓量:衡量合约中未平仓的持仓规模,持仓量越大,品种容量越大。

- 交易深度:合约中买卖报价的厚薄程度,交易深度越大,品种容量越大。

四、应对措施

为解决期货市场品种容量成隐忧的问题,相关部门和市场参与者应采取以下措施:

- 科学规划品种布局:合理规划期货品种的布局,避免同质化品种的重复上市,满足不同产业的需求。

- 加强市场流动性管理:通过引入市场做市商、推出流动性增强计划等措施,提高期货合约的流动性。

- 鼓励品种创新:支持新兴产业和前沿科技领域的期货品种创新,满足市场需求。

- 加强风险管理:完善期货市场风险管理机制,防范过度投机和市场操纵,维护市场稳定。

- 投资者教育:加强对期货投资者教育,引导投资者理性参与交易,避免因过度交易导致市场容量不足。

期货市场品种容量是否充足,直接关系到市场健康发展和投资者利益。通过合理规划品种布局、加强市场流动性管理、鼓励品种创新、加强风险管理和投资者教育等措施,可以有效解决品种容量成隐忧的问题,为期货市场健康可持续发展奠定基础。

THE END