期货的膨胀是什么意思(期货涨幅是什么意思)

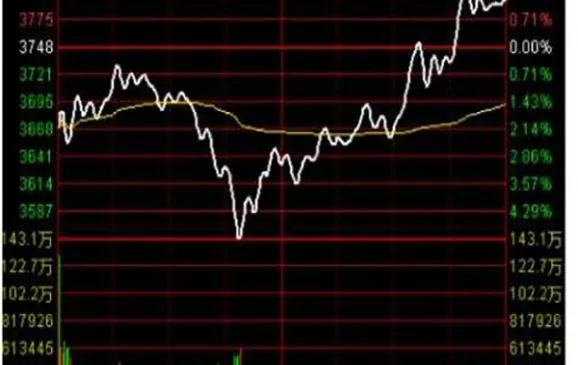

期货是一种金融衍生品,允许投资者在未来某个特定日期以预先确定的价格买卖特定资产。当期货价格高于标的资产的现货价格时,就会出现期货的膨胀。将深入探讨期货的膨胀,分析其原因、影响和潜在风险。

一、期货膨胀的原因

造成期货膨胀的主要原因有以下几个:

- 供需失衡:当市场对标的资产需求旺盛而供应不足时,期货价格会上涨。例如,在石油供不应求的情况下,石油期货价格就会上涨。

- 季节性因素:某些商品的生产和消费存在季节性波动。如果未来某一特定时期预计需求会大幅增加,则该时段的期货价格可能会上涨。

- 投机活动:期货市场吸引了许多投机者,他们通过预测价格走势并进行交易来获利。当投机者预期价格会上涨时,他们会大量买入期货合约,推高期货价格。

- 市场情绪:期货价格也受市场情绪影响。如果市场情绪乐观,投资者可能愿意支付更高的价格来购买期货合约。

- 宏观经济因素:利率、通胀和汇率等宏观经济因素也会影响期货价格。例如,当利率上升时,期货价格可能会下跌,因为投资者更愿意持有现金。

二、期货膨胀的影响

期货膨胀对市场参与者产生重大影响:

- 对买家:当期货价格膨胀时,买家需要支付更高的价格来购买标的资产。这对消费者和企业来说可能带来成本增加。

- 对卖家:期货价格膨胀可以为卖家带来更高的收入。如果卖家已锁定期货价格,则他们可能无法从膨胀中获益。

- 对投机者:期货膨胀可以为投机者带来丰厚的利润。它也增加了投资的风险,因为价格可能会突然逆转。

- 对市场流动性:期货膨胀可以降低市场流动性,因为参与者可能不愿在价格高企时交易。

- 对经济:期货膨胀可能会影响经济增长,因为更高的成本可能会抑制消费和投资。

三、期货膨胀的风险

期货膨胀也伴随着一些潜在风险:

- 价格波动:期货价格可能会剧烈波动,导致投资者面临重大损失。

- 保证金要求:期货交易需要保证金,如果价格大幅波动,投资者可能会面临追加保证金的风险。

- 杠杆风险:期货市场具有杠杆作用,这可以放大收益,但也可能放大损失。

- 流动性风险:期货膨胀可能会降低市场流动性,导致交易困难。

- 操作风险:期货交易涉及复杂的交易策略,如果操作不当,可能会导致重大损失。

四、如何管理期货膨胀风险

投资者可以采取以下措施来管理期货膨胀风险:

- 了解市场:在进行期货交易之前,了解市场动态和影响期货价格的因素至关重要。

- 制定交易计划:制定明确的交易计划,包括进场点、出场点和风险管理策略。

- 使用止损单:止损单可以帮助投资者在价格大幅波动时限制损失。

- 多样化投资:通过投资于不同的期货合约或其他资产类别来分散投资风险。

- 寻求专业建议:考虑寻求注册期货从业人员的专业建议,以帮助管理风险。

五、

期货的膨胀是期货价格高于标的资产现货价格的现象。它是由各种因素造成的,例如供需失衡、季节性因素和投机活动。期货膨胀可以对市场参与者产生重大影响,但也伴随着一些潜在风险。通过了解市场、制定交易计划、管理风险和寻求专业建议,投资者可以缓解这些风险并利用期货膨胀的机会。

THE END