石油期货强平合约怎么办(原油期货强制平仓)

石油期货强平合约的背景

石油期货是投资者在期货交易所上进行的一种金融衍生品交易,旨在通过对石油价格进行买卖来获得利润。由于市场波动和投资者错误的判断,可能会导致投资者的亏损。当投资者的亏损达到交易所规定的一定程度时,交易所将采取强制平仓措施,以保护市场稳定和投资者的利益。

石油期货强平合约的原因

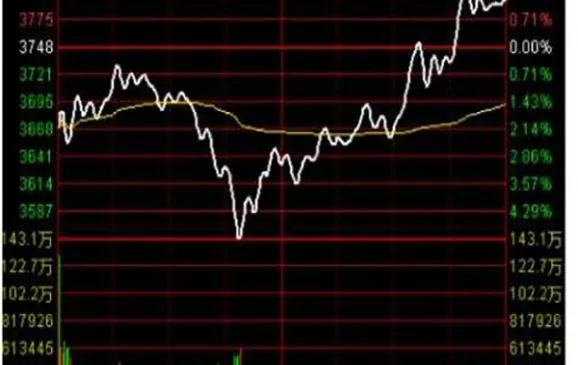

石油期货市场的波动性很高,价格可能会出现大幅度的波动。投资者在进行石油期货交易时,通常会设置止损价位,以减少潜在的亏损。当市场价格突然剧烈波动,超出投资者的止损价位时,投资者的亏损可能会迅速扩大。

交易所为了保护市场的稳定和投资者的利益,设定了强制平仓机制。当投资者的亏损达到一定程度时,交易所将会强制平仓投资者的头寸,以限制亏损的进一步扩大。

石油期货强平合约的影响

石油期货强平合约对投资者来说是一把双刃剑。一方面,它可以保护投资者免受进一步的亏损,避免投资者陷入更大的财务困境。另一方面,它可能会导致投资者在市场价格反转之前被迫平仓,从而无法从价格回升中获利。

强制平仓可能会对市场产生较大的影响。当大量头寸被迫平仓时,市场供需关系可能出现剧烈变动,进而引发价格再度波动。这种连锁反应可能会加剧市场的波动性,并对市场参与者产生更大的风险。

投资者应对石油期货强平合约的策略

为了降低石油期货强平合约对投资者的影响,投资者可以采取以下策略:

1. 审慎管理风险:在进行石油期货交易之前,投资者应该充分了解市场的特点和风险,并设定合理的风险控制措施,如设置止损价位和止盈价位。

2. 资金充足:投资者应确保自己有足够的资金来承担石油期货交易的风险。过度杠杆和资金不足可能会导致投资者在亏损达到强平合约要求时无法继续持仓。

3. 及时平仓:当投资者发现自己的头寸出现亏损并且无法控制时,及时平仓是减少损失的有效方式。虽然这可能会导致一定的损失,但也可以避免进一步的亏损。

4. 多样化投资组合:投资者可以通过分散投资组合来降低石油期货交易的风险。通过同时投资其他相关品种或其他资产类别,可以平衡石油期货交易的风险。

石油期货强平合约是为了保护市场稳定和投资者利益而设立的机制。投资者在进行石油期货交易时应该审慎管理风险,确保资金充足,并采取及时行动来减少损失。同时,多样化投资组合也是降低石油期货交易风险的有效策略。