股指期货合约的交割(股指期货合约的交割方式是)

股指期货作为一种重要的金融衍生品,为投资者提供了对股票市场整体走势进行风险管理和投机交易的工具。其运作的核心环节之一便是合约的“交割”。交割,简单来说,就是期货合约到期时,买卖双方了结头寸、履行合约义务的过程。与商品期货可能涉及实物商品的转移不同,股指期货的交割方式有着其独特的逻辑和机制。理解股指期货的交割方式,特别是其核心的现金交割机制,对于参与者而言至关重要,它不仅关乎最终盈亏的结算,更体现了这类金融工具的设计精髓。

现金交割:股指期货的核心交割方式

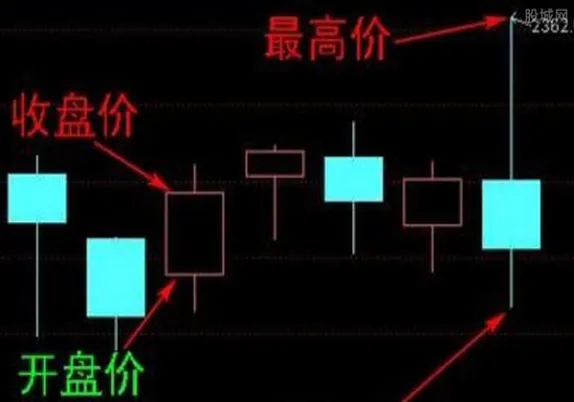

股指期货合约的交割方式,绝大多数情况下采用的是“现金交割”(Cash Settlement)。这意味着在合约到期时,买卖双方无需实际交付或接收任何股票指数成分股,而是通过计算合约价格与最后结算价之间的差额,以现金形式进行盈亏的结算。这种方式与商品期货常见的实物交割(Physical Delivery)形成了鲜明对比。

之所以采用现金交割,是因为股票指数本身是一个抽象的、由一篮子股票加权平均计算出来的数值,它并非一个可以被“实物”持有或转移的资产。试想,如果要求投资者在交割时实际交付或接收指数所包含的所有成份股,那将是一个极其复杂且不切实际的巨大工程,涉及到数以百计甚至千计的股票,以及庞大的资金量和繁琐的过户手续。现金交割规避了实物交割在股指期货中遇到的根本性障碍,使得股指期货交易变得高效、便捷且具可操作性。

最后结算价的确定与重要性

在现金交割机制中,“最后结算价”(Final Settlement Price)是决定投资者最终盈亏的关键因素。它不是一个随意设定的价格,而是期货交易所根据预设规则,在合约到期日或到期日前的一段时间内,通过对标的指数的收盘价或特定时段内的平均价进行计算得出的。例如,中国金融期货交易所(CFFEX)的沪深300股指期货合约,其最后结算价通常是以合约到期日标的指数最后两小时的算术平均价作为基准。不同交易所和不同股指期货合约,其最后结算价的计算方法可能存在细微差异,但核心目的都是为了确保其能够尽可能准确地反映合约到期时标的指数的真实市场价值,从而降低操纵风险。

最后结算价的确定具有极其重要的意义。对于持有空头(卖出)头寸的投资者,如果最后结算价低于其开仓价格,则获得盈利;反之则亏损。对于持有多头(买入)头寸的投资者,如果最后结算价高于其开仓价格,则获得盈利;反之则亏损。这个价格的公正性和透明性,直接关系到所有市场参与者的公平交易权益,是维护市场公信力的重要保障。

交割流程与参与方职责

股指期货的现金交割流程通常在合约到期日(或其后的第一个交易日)进行,涉及多个市场参与方,各司其职,共同确保交割的顺利完成。主要参与方及其职责如下:

- 投资者(买方/卖方):在合约到期前未平仓的投资者,其持有的多头或空头头寸将自动进入交割流程。他们无需进行任何额外操作,只需确保其保证金账户有足够的资金来弥补潜在亏损。

- 期货经纪公司:作为投资者与交易所之间的桥梁,经纪公司负责汇总其客户的持仓数据,并根据交易所的指令,从亏损客户的保证金账户中扣除资金,并将其划转至盈利客户的账户。

- 期货交易所:交易所是合约的发行方和交易平台,负责制定和公布交割规则,计算并公布最后结算价,并根据所有未平仓头寸,生成交割指令,将净应收和应付资金数据发送给结算机构。

- 结算机构(清算所):清算所是整个交割流程的核心枢纽,它扮演着中央对手方的角色,为所有交易提供担保。清算所负责根据交易所提供的最后结算价和持仓数据,计算每个会员(通常是期货公司)的净应收或应付资金,并最终完成资金的划转和清算。清算所的存在大大降低了交易对手方风险,确保了交割的顺利进行。

整个流程高度自动化和标准化,确保了效率和准确性。

现金交割的优势与市场影响

股指期货采用现金交割的优势是多方面的,对市场产生了深远的影响:

- 操作简便与效率高:避免了实物交割所涉及的复杂物流、仓储、质检和过户等环节,大大简化了交割流程,提高了市场运作效率。

- 降低交易成本:由于无需实物转移,节省了相关的运输、仓储、保险等费用,从而降低了投资者的交易成本。

- 增强市场流动性:现金交割使得投资者可以更专注于对指数走势的判断,而不必担忧实物交割的复杂性,这有助于吸引更多投资者参与,提升了市场的流动性。

- 避免市场操纵:实物交割的商品期货可能面临“逼仓”风险,即通过控制现货供应来操纵价格。而股指期货的现金交割机制,由于没有实物标的,从根本上杜绝了这类操纵行为,有效维护了市场的公平性和稳定性。

- 更广泛的适用性:现金交割使得股指期货能够被更广泛的投资者群体所接受和使用,无论是机构投资者进行风险对冲,还是个人投资者进行投机交易,都能便捷地参与其中。

风险管理与监管机制

尽管现金交割机制在股指期货中具有显著优势,但其风险管理和监管同样不可忽视。保证金制度是防范风险的核心。投资者在开立股指期货头寸时,必须缴纳一定比例的保证金,以确保其有能力履行合约义务。当市场波动导致投资者账户亏损时,期货公司会要求追加保证金(追加保证金),若无法及时补足,则可能面临强制平仓(爆仓)的风险。涨跌停板制度可以有效限制价格的过度波动,为市场提供缓冲。严格的监管机制是保障市场健康运行的基石。各国金融监管机构对股指期货市场进行严密监管,包括对交易所的运营、会员公司的合规性、投资者行为等方面进行规范和监督,以防止内幕交易、市场操纵等违法行为,确保交割过程的公平、公正和透明。

通过这些风险管理和监管措施,股指期货市场得以在现金交割的框架下,稳定而高效地运行,为投资者提供了一个受控且富有活力的风险管理和投资平台。

总结而言,股指期货合约的交割方式以现金交割为主,这一机制是其作为金融衍生品特性的必然选择。它通过计算合约价格与最后结算价的差额来完成盈亏结算,避免了实物交割的复杂性和不可能性。最后结算价的公允确定、高效的交割流程以及严格的风险管理和监管,共同构成了股指期货市场运行的基石,使其成为全球金融市场中不可或缺的风险管理和投资工具。