期货黄金均线走势(做黄金期货用哪个均线好)

在金融市场的浩瀚星空中,期货黄金因其独特的避险属性和交易机制,吸引了无数投资者的目光。对于黄金期货交易者而言,理解并掌握技术分析工具是成功的关键之一,而均线(Moving Average, MA)无疑是其中最基础也最广泛运用的一项。均线通过平滑价格波动,帮助我们识别市场趋势、寻找潜在的支撑与阻力,并发出买卖信号。面对众多类型的均线和不同的参数设置,许多投资者都会困惑:究竟哪种均线更适合黄金期货?将深入探讨均线在黄金期货中的应用,并提供一些选择均线组合的思路。

简单来说,均线是计算一段时期内价格平均值的曲线。它滤除了市场的“噪音”,使得潜在的趋势变得更加清晰。在波动剧烈的黄金期货市场,均线能够帮助投资者保持冷静,避免被短期的价格波动所迷惑。选择“最好”的均线,并非寻找一个万能公式,而是要根据自己的交易风格、时间周期和市场状况,找到“最适合”自己的均线组合。

均线的基础知识与类型选择

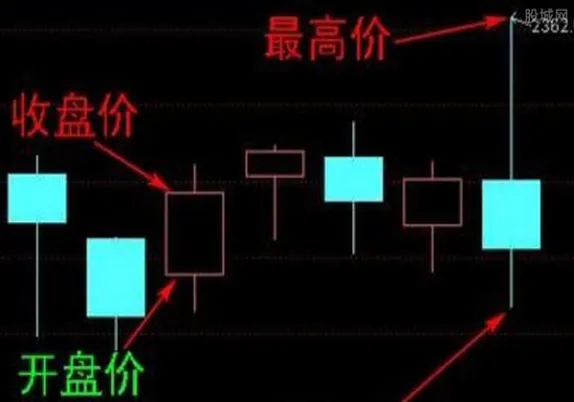

要理解均线在黄金期货中的应用,首先需要掌握其基础知识。均线主要分为几种类型,其中最常用的是简单移动平均线(Simple Moving Average, SMA)和指数移动平均线(Exponential Moving Average, EMA)。

简单移动平均线(SMA):SMA计算的是特定周期内价格的算术平均值。例如,20日SMA就是过去20个交易日收盘价的总和除以20。它的特点是对所有数据点一视同仁,权重相同。这使得SMA曲线相对平滑,但对近期价格变化的反应较为迟钝,滞后性较强。对于趋势明确、波动性相对较小的市场,SMA能够提供清晰的趋势视图。

指数移动平均线(EMA):EMA在计算平均值时,给予近期价格数据更高的权重。这意味着EMA对市场价格的最新变化更为敏感,反应速度更快。这种特性使得EMA在快速变化的期货市场中,尤其是在波动性较高的黄金期货中,通常被认为更具优势。因为它能更快地捕捉到趋势的转变,为交易者提供更及时的信号。

加权移动平均线(Weighted Moving Average, WMA):WMA也是给予近期价格更高权重,但其权重分配方式与EMA不同,通常是线性递减的。WMA的平滑度介于SMA和EMA之间,对价格变化的敏感度也居中。

选择建议:对于黄金期货这种波动性大、交易活跃的市场,指数移动平均线(EMA)通常是更优的选择。它的响应速度更快,能帮助交易者更早地识别趋势变化,这对于需要快速决策的期货交易至关重要。有些交易者也会结合使用SMA和EMA,利用SMA的平滑性确认大趋势,再用EMA的灵敏性捕捉进出场点。

短期、中期与长期均线的应用策略

均线的有效性不仅取决于其类型,更取决于所选择的周期参数。不同的周期参数代表着不同的时间视角,适用于不同的交易策略。

短期均线(例如5日、10日、20日EMA/SMA):短期均线对价格波动反应最快,主要用于捕捉短期趋势和交易机会。它们适合短线交易者或日内交易者,用于寻找快速的进出场点。当价格穿越短期均线时,往往预示着短期的趋势变化。例如,价格向上突破5日EMA,可能预示着短期上涨的开始;反之,跌破则可能预示短期下跌。

中期均线(例如30日、50日、60日EMA/SMA):中期均线反映的是相对较长一段时间内的趋势,通常用于确认中等周期的市场方向。它们适合波段交易者,用于捕捉持续时间较长的行情。中期均线可以作为重要的支撑或阻力位。例如,在上涨趋势中,价格回踩50日EMA并获得支撑,是常见的买入信号;在下跌趋势中,价格反弹至50日EMA受阻,则是卖出信号。

长期均线(例如100日、120日、200日、250日EMA/SMA):长期均线反映的是市场的宏观趋势,对价格波动的过滤作用最强。它们适合趋势交易者或长线投资者,用于识别市场的主要方向,并作为战略性的支撑与阻力位。200日均线尤其受到机构投资者的关注,常被视为市场牛熊分界线。当价格长期运行在200日均线之上,市场通常被认为是牛市;反之,则为熊市。

多周期均线组合应用:在实际操作中,很少有交易者只使用单一均线。更常见且有效的方法是结合使用不同周期的均线,构建多周期均线系统。例如,短线交易者可能使用5日和20日EMA来判断短期买卖点,同时参考50日EMA来确认中期趋势。长线投资者则可能关注50日和200日EMA的金叉/死叉作为主要交易信号,并用更短期的均线来优化进场时机。这种组合应用可以提供更全面的市场视角,增加交易信号的可靠性。

黄金期货中均线的经典用法

均线在黄金期货交易中拥有多种经典用法,它们各自从不同角度为交易者提供决策依据:

1. 均线交叉(Golden Cross & Death Cross):

- 金叉(Golden Cross):通常指短期均线向上穿越长期均线,被视为强烈的买入信号。例如,50日EMA向上穿越200日EMA,表明市场由空头转向多头,长期趋势可能反转向上,是黄金期货出现战略性买入机会的标志。

- 死叉(Death Cross):与金叉相反,指短期均线向下穿越长期均线,被视为强烈的卖出信号。例如,50日EMA向下穿越200日EMA,预示市场由多头转向空头,长期趋势可能反转向下,是黄金期货出现战略性卖出机会的标志。

在黄金期货中,由于其波动性,短周期均线的交叉可能会出现较多“假信号”,因此交易者更倾向于关注中期和长期均线的交叉,以提高信号的可靠性。

2. 均线作为支撑与阻力:

- 在上升趋势中,均线通常会充当动态支撑线。价格回落到均线附近时,往往会受到支撑并反弹。交易者可以在价格触及均线并显示出企稳迹象时考虑买入。

- 在下降趋势中,均线则充当动态阻力线。价格反弹到均线附近时,往往会受到阻力并再次下跌。交易者可以在价格触及均线并显示出受阻迹象时考虑卖出。

黄金期货的投资者常利用50日、120日、200日等重要均线来判断关键的支撑和阻力区域。当价格有效突破这些均线时,往往意味着趋势的转变。

3. 均线方向与发散/收敛:

- 均线方向:均线的斜率直接反映了趋势的方向和强度。均线向上倾斜,表明上涨趋势;向下倾斜,表明下跌趋势;均线走平,则表明市场处于盘整或震荡状态。斜率越陡峭,趋势越强劲。

- 均线发散与收敛:当多条不同周期的均线开始向上或向下发散时,表明趋势正在形成或加强。例如,短期均线在最上方,中期均线居中,长期均线在最下方,且所有均线都向上发散,这被称为“多头排列”,是强劲上涨趋势的信号。反之,均线向下发散形成“空头排列”,则是强劲下跌趋势的信号。当均线开始收敛时,通常预示着当前趋势的减弱,市场可能进入盘整或即将发生趋势反转。交易者可以根据均线的发散和收敛来判断趋势的生命周期。

结合其他指标与风险管理

虽然均线是强大的趋势识别工具,但它本质上是一种滞后指标,这意味着它总是跟随价格变动。在黄金期货交易中,仅凭均线信号进行决策是不足够的。为了提高交易的成功率,交易者应将均线与其他技术指标结合使用,并辅以严格的风险管理。

1. 结合震荡指标:均线在趋势市场中表现出色,但在震荡或盘整市场中容易发出错误信号。此时,结合RSI(相对强弱指数)、MACD(异同移动平均线)或KDJ(随机指标)等震荡指标,可以有效过滤假信号。例如,当均线发出买入信号时,如果RSI也处于超卖区并向上反转,则买入信号的可靠性会大大增加。MACD的柱状图可以用来判断趋势的动能,而其金叉死叉也可以与均线交叉相互验证。

2. 结合成交量:成交量是衡量市场活跃度和趋势强弱的重要指标。当价格突破均线,且伴随着巨大的成交量时,突破的有效性更高。反之,如果突破时成交量不足,则可能是假突破。在黄金期货中,成交量数据有时能提供比价格更早的预警。

3. 多时间周期分析:将均线应用于不同时间周期(例如日线、4小时线、1小时线)进行分析,可以获得更全面的市场视图。例如,如果日线图显示为上涨趋势(价格在长期均线之上),而1小时图均线发出短期买入信号,那么这个买入信号的成功率会更高,因为它是顺应大趋势的。

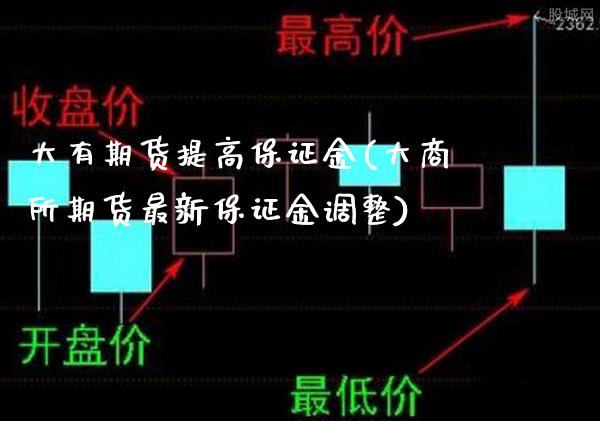

4. 风险管理:无论使用何种均线组合或技术分析方法,严格的风险管理都是黄金期货交易的基石。

- 设置止损:在每笔交易入场前,必须明确止损位,将潜在亏损控制在可承受范围内。均线可以作为设置止损的参考,例如,在买入后,将止损设置在某一重要均线下方。

- 仓位管理:根据账户资金规模和风险承受能力,合理分配每笔交易的仓位,避免过度交易。

- 不迷信单一指标:任何指标都不是万能的,市场情况瞬息万变。交易者应保持灵活性,不断学习和调整策略。

如何选择“最适合”的均线组合

回到文章开头的问题:“做黄金期货用哪个均线好?”答案是:没有绝对的“最好”,只有“最适合”。选择最适合的均线组合是一个个性化的过程,需要考虑以下几个方面:

1. 交易风格与时间周期:

- 日内交易/短线交易者:更倾向于使用反应灵敏的短期EMA组合,如5/10 EMA、10/20 EMA。这些组合能快速捕捉价格变化,但假信号也相对较多,对交易者的执行力要求高。

- 波段交易者/中线交易者:通常会选择中期EMA或SMA组合,如20/60 EMA、50/120 EMA。这些组合能更好地过滤短期噪音,捕捉中等周期的趋势。

- 趋势交易者/长线投资者:会更多地关注长期均线,如120/250 EMA或50/200 SMA的金叉死叉,以及价格与长期均线的位置关系,用于识别宏观趋势。

2. 市场特性与波动性:黄金期货市场波动性较大,对指标的灵敏性要求较高。EMA通常比SMA更受欢迎。同时,在极端行情或震荡市中,均线信号的可靠性会下降,需要结合其他指标进行判断。

3. 历史回测与模拟交易:在确定一套均线组合后,务必进行大量的历史回测,观察其在不同市场条件下的表现。通过模拟交易进行实盘验证,积累经验,并在实践中不断优化参数设置。回测和模拟交易能够帮助你了解这套均线的优缺点,以及它与你的交易心理是否契合。

4. 持续学习与调整:市场是不断变化的,没有一劳永逸的方法。交易者需要根据市场环境的变化,不断调整和优化自己的均线组合和交易策略。例如,在一个趋势性强的市场中,一个简单的均线交叉策略可能非常有效;但在一个震荡市场中,可能需要结合通道指标或震荡指标来减少假信号。

一些常用的黄金期货均线组合建议(可作为起点进行测试):

- 短线趋势判断:10 EMA 和 20 EMA 的组合。

- 中线趋势判断:20 EMA 和 60 EMA 的组合;或 50 EMA 和 120 EMA 的组合。

- 长线趋势判断:50 EMA 和 200 EMA 的组合;或 120 EMA 和 250 EMA 的组合。

最终,“最适合”你的均线组合,是你在长期实践中,通过不断学习、测试、调整和适应市场,所找到的与你的交易哲学和风险承受能力完美契合的工具。它不是一个固定的数字,而是一个动态优化的过程。

总结而言,均线是黄金期货交易中不可或缺的技术分析工具。通过理解其基础类型、不同周期均线的应用策略,并掌握金叉、死叉、支撑阻力等经典用法,交易者可以有效地识别市场趋势。要真正提升交易成功率,必须将均线与其他指标结合,并严格遵守风险管理原则。选择“最适合”的均线组合是一个个性化的过程,需要交易者根据自身情况进行大量的实践和优化。期货市场充满机遇也伴随风险,唯有不断学习、适应和自律,方能在波澜壮阔的黄金市场中稳健前行。