黄金价格由什么决定(黄金价格是根据什么涨跌)

黄金,这种承载着数千年历史与文明的贵金属,自古以来就被视为财富、权力和永恒的象征。在现代金融市场中,它依然扮演着不可或缺的角色,其价格波动牵动着全球投资者的神经。黄金价格并非由单一因素决定,而是一个复杂的多因素动态平衡体系。它既是商品,受供需关系影响;又是货币,与宏观经济、货币政策紧密相连;更是避险资产,反映地缘的不确定性。理解黄金价格的涨跌逻辑, requires dissecting其背后错综复杂的驱动力。

供需关系:市场价格的基础

与所有商品一样,黄金价格首先受到其市场供需关系的基本法则支配。当市场对黄金的需求大于供给时,价格倾向于上涨;反之,当供给超过需求时,价格则可能下跌。

供给方面: 黄金的供给主要来源于两大部分:一是全球黄金矿产的开采量,这受限于地质勘探技术、开采成本、环保政策以及新矿床的发现。由于黄金的稀缺性,每年新增的矿产供给相对稳定且增长缓慢。二是再生金或回收金,即通过回收旧首饰、工业废料等重新精炼的黄金。当金价高企时,回收金的积极性会增加,从而增加市场供给。极少数情况下,一些国家的中央银行也可能出售其黄金储备,但这种情况较为罕见,且通常会引起市场剧烈波动。

需求方面: 黄金的需求维度更为广泛。

- 珠宝首饰需求: 这是全球黄金最大的需求组成部分,尤其在亚洲市场,如中国和印度,黄金首饰是文化传统和财富象征。珠宝需求对价格敏感度较高,金价上涨过快可能会抑制这部分需求。

- 投资需求: 这是推动金价波动最活跃也是最重要的因素之一。投资者通过购买金条、金币、黄金ETF(交易所交易基金)以及黄金衍生品(如期货、期权)等方式持有黄金。当市场不确定性增强、通胀预期上升或实际利率走低时,黄金的投资需求通常会大幅增加。

- 工业需求: 黄金因其优良的导电性、延展性和抗腐蚀性,被广泛应用于电子、牙科、医疗等高科技和精密工业领域。这部分需求相对稳定,但占比较小,对整体金价的影响有限。

- 央行储备需求: 各国中央银行将黄金作为其外汇储备的一部分,以实现储备多元化、对冲汇率风险和增强国家信用。近年来,一些国家,特别是新兴经济体,持续增持黄金储备,成为支撑金价的重要力量。

供需两侧的动态平衡,尤其是投资需求和央行需求的变动,是黄金价格短期和长期走势的基础。

宏观经济环境:通胀、利率与货币价值

宏观经济环境对黄金价格的影响至关重要,其中通货膨胀、实际利率和主要货币(特别是美元)的走势是核心驱动因素。

通货膨胀与黄金: 黄金常被视为对抗通货膨胀的有效工具。当物价普遍上涨,法定货币的购买力下降时,投资者会寻求能够保值的资产。黄金因其稀有性和内在价值,能够有效抵抗购买力侵蚀。当通胀预期上升时,黄金的避险和保值功能凸显,吸引资金流入,推动价格上涨。反之,通胀压力减弱时,黄金的吸引力会下降。

实际利率与黄金: 实际利率是名义利率减去通货膨胀率。由于黄金本身不产生利息或股息,持有黄金的机会成本就显得尤为重要。当实际利率较高时,储蓄、债券等带息资产的回报率更高,持有黄金的吸引力相对下降,投资者倾向于将资金转移到这些有收益的资产上,从而压低金价。相反,当实际利率处于低位甚至是负值时(通常发生在央行实施宽松货币政策期间),持有黄金的机会成本降低,甚至成为“旱涝保收”的选择,黄金的投资价值凸显,价格往往会上涨。

美元走势与黄金: 国际市场上,黄金通常以美元计价。美元与黄金价格之间存在着显著的负相关关系。当美元走强时,对于持有其他货币的投资者来说,购买黄金的成本相对上升,从而抑制需求,导致金价下跌。反之,当美元走弱时,购买黄金的成本下降,刺激需求,推动金价上涨。美元作为全球主要的储备货币,其价值波动也反映了投资者对全球经济和金融市场信心的变化,进而影响黄金的避险需求。

地缘不确定性与避险需求

黄金作为一种传统的“危机资产”或“避险资产”,在地缘紧张和全球金融市场动荡时期,其吸引力会显著增强。这种避险需求往往是短期内推动金价快速上涨的重要力量。

当地缘冲突(如战争、恐怖袭击、地区冲突)、不稳定性(如政府危机、大选不确定性)、经济危机(如金融危机、主权债务危机)或全球性灾难(如大流行病)爆发时,投资者对股票、债券等风险资产的信心会动摇,市场避险情绪升温。在这种恐慌情绪下,资金会迅速流向被认为是相对安全的资产,而黄金凭借其独特的历史地位、普遍认可的价值以及在任何国家都能兑现的特性,成为首选的避险港湾。

例如,2008年全球金融危机期间,黄金价格大幅上涨;2020年新冠疫情初期,即便市场一度出现流动性危机,但随着不确定性升温,黄金价格最终也创下历史新高。冲突或危机越大,不确定性越强,黄金的避险需求就越大,其价格上涨的动力也就越强劲。不过,一旦危机缓解或局势明朗,避险情绪消退,金价也可能随之回落。

中央银行政策与全球储备配置

各国中央银行在全球黄金市场中扮演着双重角色:它们不仅通过货币政策间接影响金价,还通过直接买卖黄金储备对市场产生直接影响。

货币政策的影响: 中央银行通过调整基准利率、实施量化宽松(QE)或量化紧缩(QT)等货币政策工具,直接影响市场流动性和实际利率水平,进而对黄金价格产生深远影响。例如,当央行实行宽松货币政策,降低利率并向市场注入大量流动性时,短期内可能导致通胀预期上升,实际利率下降,这为黄金价格上涨提供了有利条件。相反,当央行收紧货币政策,提高利率并收缩流动性时,实际利率可能上升,从而抑制金价。

黄金储备的买卖: 长期以来,黄金一直是各国央行重要的储备资产,用于多元化外汇储备、对冲风险和稳定金融系统。历史上,20世纪末期,许多西方国家央行曾出售部分黄金储备,导致金价承压。自21世纪初以来,尤其是2008年金融危机过后,许多新兴市场国家的中央银行,如中国、印度、俄罗斯等,开始成为黄金的净买家,持续增持黄金储备。这主要是出于对美元单一储备风险的担忧、地缘考量以及提升国家金融信用的需要。央行的大规模买卖行为,无论其规模大小,都会对全球黄金市场产生不可忽视的影响,为金价提供支撑或构成压力。

市场情绪与投机因素

除了上述基本面和宏观因素外,市场情绪、投资者行为以及投机活动也是推动黄金价格短期波动的重要力量。

投资者情绪与羊群效应: 市场情绪,包括乐观、悲观、恐慌或贪婪,往往会放大或缩小基本面因素的影响。当市场普遍看涨黄金时,即使没有实质性利好消息,投资者也可能因为“羊群效应”而盲目跟风买入,进一步推高价格。反之,负面情绪蔓延时,抛售压力会迅速积累。新闻报道、分析师评论、社交媒体讨论等都可能影响市场情绪,引发短期的快速反应。

投机交易与衍生品市场: 黄金期货、期权等衍生品市场为投资者提供了利用杠杆进行投机交易的渠道。投机者通过预测金价走势,建立多头(看涨)或空头(看跌)头寸,试图从中获利。这种投机活动在带来市场流动性的同时,也可能加剧价格波动。例如,在看涨情绪浓厚时,投机者会大量购入黄金期货合约,推动价格上涨;而当市场预期逆转时,大规模的平仓或止损盘可能导致金价出现快速下跌。这些短期交易力量有时会脱离基本面,造成价格的超涨或超跌。

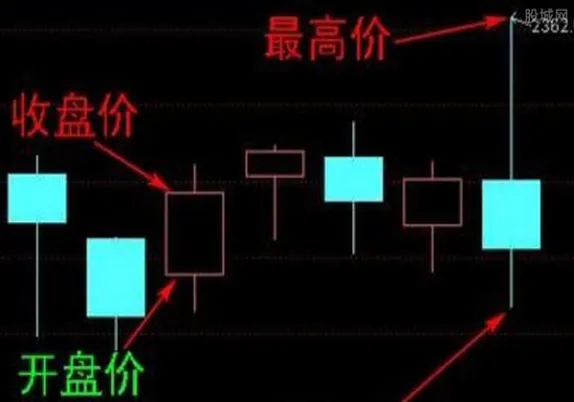

技术分析与交易策略: 许多交易者会利用技术分析工具,如K线图、均线、RSI、MACD等指标,来判断黄金价格的趋势、支撑位和阻力位,并据此制定交易策略。当价格达到被广泛认可的关键技术点位时,可能会引发大量的买入或卖出指令,从而在短期内对价格产生显著影响。

总结而言,黄金价格的涨跌,并非由任何单一因素主导,而是供需关系、宏观经济环境(通胀、利率、汇率)、地缘风险、中央银行政策以及市场情绪与投机活动等多重因素相互交织、动态博弈的结果。这些因素在不同时期对金价的影响权重会有所不同,共同塑造了黄金复杂而迷人的价格走势。对于投资者而言,全面理解这些驱动力,才能更好地把握黄金市场的脉搏,做出明智的投资决策。