单期权定价三模型(期权单边是什么意思)

单期权定价模型是指用于估算标准化期权(即只有一个标的资产、一个到期日和一个执行价格的期权)理论价格的数学模型。这些模型旨在帮助市场参与者确定期权是否被高估或低估,从而做出更明智的交易决策。理解这些模型对于期权交易者、投资组合经理以及风险管理人员至关重要。

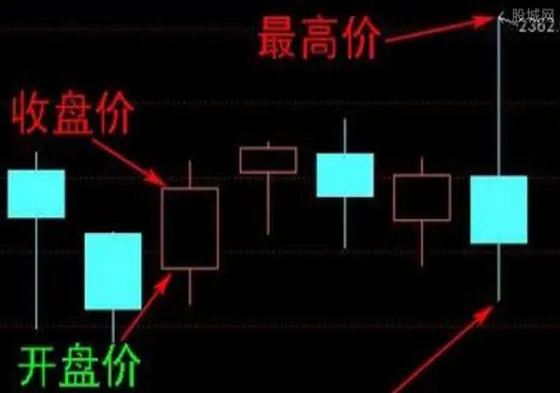

“期权单边”指的是期权的买方只有权利(而非义务)在到期日或之前以约定价格买入(看涨期权)或卖出(看跌期权)标的资产。相对于期权卖方承担的义务,买方只有“单边”的权利,可以选择是否执行。 换句话说,买方可以选择盈利的时候执行期权,亏损的时候放弃。 这也是期权买方需要支付期权费(期权价格)给卖方的原因,作为获得这项权利的代价。

以下我们将介绍三个主要的单期权定价模型:布莱克-斯科尔斯模型、二叉树模型和蒙特卡洛模拟。

布莱克-斯科尔斯模型 (Black-Scholes Model)

布莱克-斯科尔斯模型,也称为布莱克-斯科尔斯-莫顿模型,是期权定价领域最著名、也是最常用的模型之一。它由费希尔·布莱克和迈伦·斯科尔斯于1973年提出,之后罗伯特·莫顿对其进行了改进。该模型基于一系列假设,用于计算欧式期权(只能在到期日执行的期权)的理论价格。

模型假设:

- 标的资产价格服从几何布朗运动,这意味着价格变化是随机的,且呈正态分布。

- 期权是欧式期权,只能在到期日执行。

- 无风险利率在期权有效期内已知且恒定。

- 标的资产不派发股息(或可以将股息纳入模型进行修正)。

- 市场是有效的,没有交易成本或税收。

- 标的资产可以无限细分。

- 可以无限制地借入或贷出任何数额的现金,利率等于无风险利率。

模型公式:

- 看涨期权价格(C): C = S N(d1) - K e^(-rT) N(d2)

- 看跌期权价格(P): P = K e^(-rT) N(-d2) - S N(-d1)

其中:

- S:标的资产当前价格

- K:期权执行价格

- r:无风险利率

- T:期权剩余到期时间(年)

- e:自然常数 (约等于 2.71828)

- N(x):标准正态分布的累积概率

- d1 = [ln(S/K) + (r + σ^2/2)T] / (σ√T)

- d2 = d1 - σ√T

- σ:标的资产价格的波动率

模型优点:

- 计算简单快捷,易于理解和应用。

- 广泛应用于金融市场,是期权定价的基准模型。

模型缺点:

- 基于许多理想化的假设,与现实市场存在差异。

- 对波动率的估计非常敏感,波动率的微小变化可能导致期权价格的大幅波动。

- 不适用于美式期权(可以在到期日之前执行的期权)。

二叉树模型 (Binomial Tree Model)

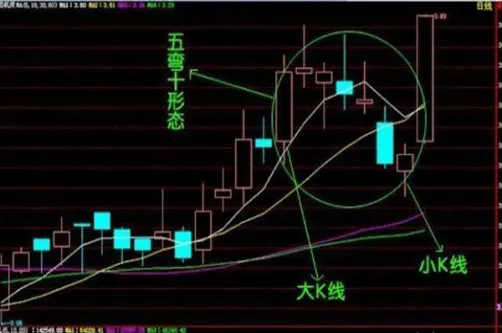

二叉树模型是一种离散时间模型,用于估算期权的价格。它将期权有效期内的标的资产价格变化分解为一系列离散的时期,每个时期内标的资产价格只有两种可能的变化:上涨或下跌。通过构建一个二叉树,可以计算出期权在每个节点上的价值,并最终推导出期权的当前价格。

模型原理:

- 将期权有效期划分为若干个时间段。

- 假设在每个时间段内,标的资产价格要么上涨,要么下跌。

- 计算上涨和下跌的概率,以及上涨和下跌的幅度。

- 从期权到期日开始,逆向推导出每个节点上的期权价值。

- 最终得到期权的当前价值。

模型优点:

- 相对简单易懂,便于理解期权定价的内在逻辑。

- 可以用于估算美式期权的价格,因为它允许在每个节点上提前执行期权。

- 可以灵活地处理标的资产派发股息的情况。

模型缺点:

- 计算复杂度较高,尤其是在时间段数量较多时。

- 结果的准确性依赖于时间段数量和上涨/下跌幅度的设置。

- 与布莱克-斯科尔斯模型相比,计算速度较慢。

蒙特卡洛模拟 (Monte Carlo Simulation)

蒙特卡洛模拟是一种基于随机抽样的数值方法,用于估算期权的价格。它通过模拟大量可能的标的资产价格路径,计算期权在到期日的期望收益,然后将期望收益折现回当前,从而估算出期权的当前价格。

模型原理:

- 生成大量随机的标的资产价格路径,每条路径代表一种可能的未来走势。

- 对于每条路径,计算期权在到期日的收益。

- 计算所有路径的平均收益,作为期权的期望收益。

- 将期望收益折现回当前,得到期权的当前价格。

模型优点:

- 可以用于估算各种复杂期权的价格,例如奇异期权和路径依赖型期权。

- 相对灵活,可以很容易地适应不同的标的资产价格模型和市场条件。

模型缺点:

- 计算量大,需要大量的计算资源和时间。

- 结果的准确性依赖于模拟路径的数量,模拟路径越多,结果越准确,但计算时间也越长。

总而言之,这三种单期权定价模型各有优缺点,适用于不同的情况。 布莱克-斯科尔斯模型最简单快速,适合快速估算欧式期权价格。 二叉树模型更灵活,可以处理美式期权和股息。 蒙特卡洛模拟则能处理最复杂的期权结构,但计算成本最高。 选择哪种模型取决于期权的类型、计算资源和对准确性的要求。