期货持仓均价怎么看(期货如何看持仓变化)

期货市场的复杂性往往让新手投资者望而却步,而理解持仓情况,特别是持仓均价,是至关重要的一环。持仓均价反映了投资者持有合约的平均成本,是判断盈亏、制定交易策略的重要依据。将深入探讨如何理解和利用期货持仓均价,以及如何观察持仓变化来辅助交易决策。

什么是期货持仓均价?

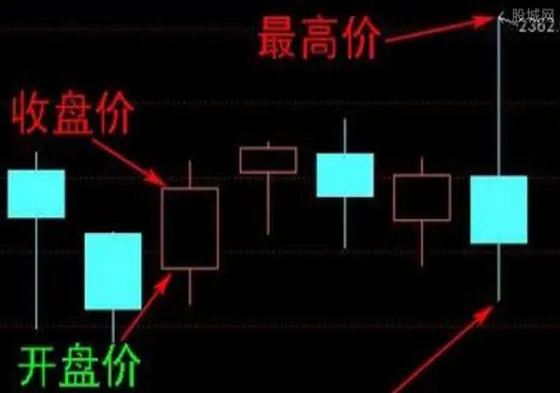

期货持仓均价,顾名思义,是指投资者持有期货合约的平均价格。之所以需要计算平均价格,是因为大多数投资者在买入或卖出期货合约时,往往不是一次性完成,而是分批多次进行。每次交易的价格可能不同,因此需要计算一个平均价格来代表整体的持仓成本。

例如,一位投资者分三次买入了10手某期货合约,分别以价格A、B、C买入。他的持仓均价将根据每次买入的价格和数量进行加权平均计算得出。这个均价就是他持有这10手合约的平均成本价。如果市场价格高于持仓均价,则表明投资者处于盈利状态;反之,则处于亏损状态。

计算持仓均价的方式根据交易所和交易平台的不同可能略有差异,但基本原理都是一致的,即以成交价格加权平均。

持仓均价的重要性

持仓均价是判断盈亏最直接的指标。通过对比当前市场价格和持仓均价,投资者可以清晰地了解自己持仓的盈亏情况。这对于心理层面和策略层面都非常重要。了解盈亏情况可以帮助投资者更理性地进行决策,避免受到情绪的干扰。

更重要的是,持仓均价可以辅助投资者制定交易策略。例如,当市场价格接近持仓均价时,投资者可以选择平仓锁定利润或降低风险。如果市场价格远低于持仓均价,投资者可能需要考虑止损或进行补仓操作(如果资金允许且判断价格有回升潜力)。

通过观察持仓均价的变化,投资者可以了解自己的交易行为是否有效。如果持仓均价不断上升,但市场价格却并未跟随上涨,那么可能意味着之前的交易策略存在问题,需要进行调整。反之,如果持仓均价下降,而市场价格上涨,则可能表明交易策略是有效的。

如何观察持仓变化?

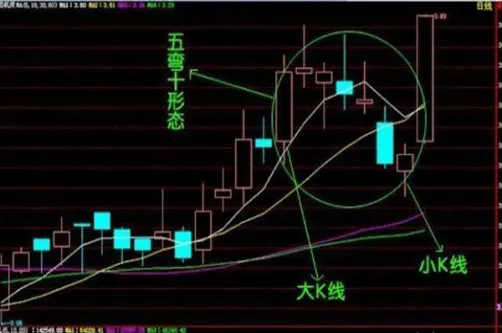

除了持仓均价本身,观察持仓的变化也非常重要。持仓变化反映了市场参与者的情绪和资金流向。一般来说,持仓量增加表明市场参与度提高,多空双方力量都在增强;持仓量减少则表明市场参与度下降,可能意味着趋势的结束或反转。

具体来说,可以观察以下几种持仓变化情况:

- 增仓上涨: 指的是价格上涨的同时,持仓量也在增加。这通常表明多头力量强劲,市场趋势可能会继续向上。在这种情况下,投资者可以考虑跟随趋势,继续买入。

- 增仓下跌: 指的是价格下跌的同时,持仓量也在增加。这通常表明空头力量强劲,市场趋势可能会继续向下。在这种情况下,投资者可以考虑跟随趋势,继续卖出。

- 减仓上涨: 指的是价格上涨的同时,持仓量在减少。这可能表明多头力量开始减弱,市场趋势可能会发生反转。在这种情况下,投资者需要谨慎,可以考虑平仓锁定利润或进行止损操作。

- 减仓下跌: 指的是价格下跌的同时,持仓量在减少。这可能表明空头力量开始减弱,市场趋势可能会发生反转。在这种情况下,投资者需要谨慎,可以考虑平仓锁定利润或进行止损操作。

需要注意的是,上述分析只是一种概率性的判断,并不能保证百分之百的准确。投资者需要结合其他技术指标和基本面分析,综合判断市场趋势。

持仓成本对交易策略的影响

持仓成本对交易策略的影响是深远的。一个成功的交易者会充分考虑自己的持仓成本,并根据市场情况灵活调整交易策略。

例如,对于短线交易者来说,持仓均价可能只是一个快速参考指标,他们更关注的是短期的价格波动和技术指标。而对于长线交易者来说,持仓均价则是一个重要的参考依据,他们会根据持仓均价来判断长期趋势,并制定相应的投资策略。

持仓成本也会影响投资者的风险承受能力。如果持仓均价较低,投资者可以承受更大的价格波动;如果持仓均价较高,投资者则需要更加谨慎,避免过度承担风险。

利用持仓均价进行风险管理

持仓均价是进行风险管理的重要工具。通过设定止损位,投资者可以有效控制风险,避免因市场波动而遭受重大损失。一般来说,止损位可以设定在略低于持仓均价的位置。当市场价格跌破止损位时,系统会自动平仓,从而避免更大的损失。

投资者还可以利用持仓均价进行移动止损。即随着市场价格的上涨,不断提高止损位。这样既可以保护利润,又可以防止因市场突然反转而错失盈利机会。

理解和利用期货持仓均价是期货交易中至关重要的一环。通过观察持仓均价和持仓变化,投资者可以更好地了解市场情况,制定合理的交易策略,并有效控制风险,从而提高交易的成功率。

希望这篇文章能够帮助您更好地理解期货持仓均价和持仓变化!