看跌期权的买方(看跌期权的买方的利润为啥是无限)

中“看跌期权的买方的利润为啥是无限”是一个常见的误解。事实上,看跌期权买方的利润并非无限,而是有限的。 这个误解源于对看跌期权机制和潜在收益的理解偏差。将详细解释看跌期权的运作方式,并纠正这一错误认识。

看跌期权的本质

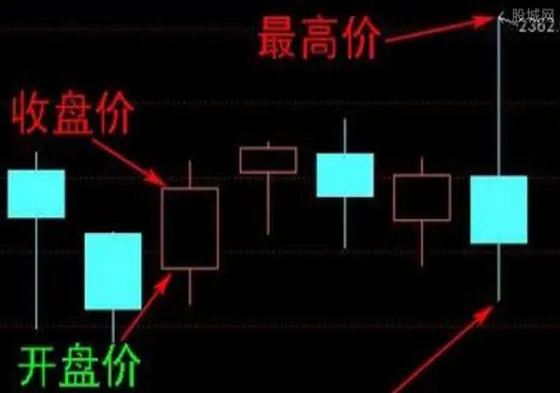

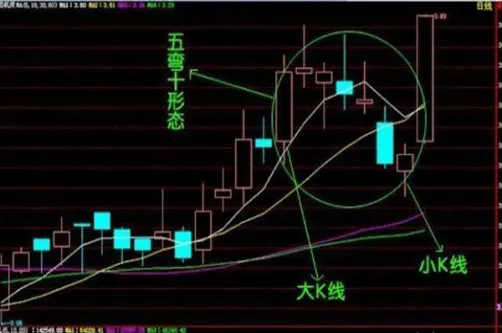

看跌期权是一种金融衍生品合约,赋予买方在特定日期(到期日)或到期日之前,以特定价格(执行价格)卖出一定数量标的资产的权利,而非义务。 买方支付期权费(权利金)来获得这个权利。 卖方(期权卖方)则有义务在买方行使权利时,按照执行价格买入标的资产。 看跌期权的价值与标的资产价格成反比:标的资产价格下跌,看跌期权价值上涨;标的资产价格上涨,看跌期权价值下跌。 看跌期权通常被投资者用作对冲下跌风险的工具,或者押注标的资产价格下跌的投机工具。

看跌期权买方的潜在收益

看跌期权买方的最大潜在收益并非无限,而是有限的,这个有限的收益是标的资产价格减去执行价格再减去期权费。 假设你以10元的价格购买了一个执行价格为100元的看跌期权,合约规模为1手(100股)。如果标的资产价格跌至0元,你的最大收益是 (100-0-10) 100 = 9000元。 即使标的资产价格跌至负值(某些情况下,例如某些商品期货可能出现负值),你的收益仍然是有限的,因为你最多只能以100元的价格卖出100股标的资产。 超过100元的损失,你不需要承担。 这就是为什么说看跌期权买方的收益是有限的,而不是无限的。

看跌期权买方的最大损失

看跌期权买方的最大潜在损失是已支付的期权费。 无论标的资产价格如何波动,你最多只会损失你最初购买期权时支付的权利金。 这是看跌期权买方最大的优势之一:风险是有限的,而潜在收益却是无限的(误区)。 这使得看跌期权成为一种风险相对可控的投资工具。

为什么会有“无限利润”的误解?

“无限利润”的误解主要源于对以下几点理解的偏差:

- 忽略了期权费: 计算利润时,很多人只考虑标的资产价格的下跌幅度,而忽略了最初支付的期权费。 这导致了对潜在收益的夸大。

- 对标的资产价格下跌幅度的无限性理解错误: 虽然理论上标的资产价格可以跌至零甚至负值,但这并不意味着利润是无限的。 利润仍受执行价格和期权费的限制。

- 与看涨期权的对比: 看涨期权的买方潜在收益确实理论上是无限的,因为标的资产价格可以无限上涨。 将看涨期权和看跌期权的特性混淆,也是产生误解的原因之一。

正确理解看跌期权的风险和收益

看跌期权买方应该理性地评估风险和收益。 虽然潜在的收益是有限的,但它可以有效地保护投资者免受标的资产价格下跌的风险。 选择合适的执行价格和到期日,以及合理的资金管理,对于成功运用看跌期权至关重要。 投资者应该仔细研究标的资产的市场走势,并结合自身的风险承受能力来决定是否购买看跌期权。

总结

看跌期权买方的利润并非无限,而是有限的,其最大潜在收益由标的资产价格、执行价格和期权费共同决定。 “无限利润”的误解源于对期权机制的不完整理解。 投资者在进行看跌期权交易时,应理性评估风险和收益,避免盲目跟风,并选择适合自身风险承受能力的交易策略。 只有充分理解期权的特性,才能有效地利用期权工具来管理风险和获取收益。