基差与期货交易头寸(期货基差大是做空还是做多)

期货交易的核心在于把握价格波动,而基差作为现货价格与期货价格之间的差值,在其中扮演着至关重要的角色。理解基差的含义及其与期货交易头寸之间的关系,对于制定有效的交易策略至关重要。将深入探讨基货基差与期货交易头寸之间的关系,特别是“期货基差大是做空还是做多”这一核心问题,并通过不同情境下的分析,帮助投资者更好地理解和运用基差进行交易。

什么是基差?

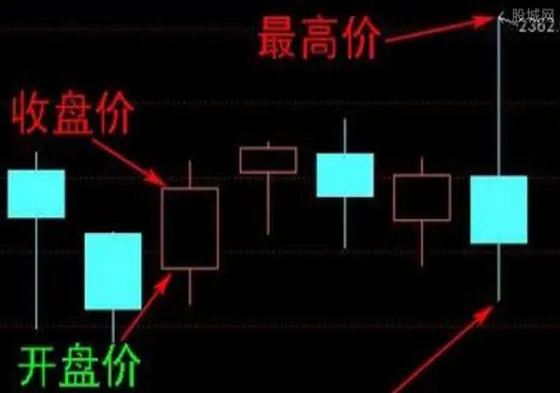

基差(Basis)是指某一特定时间点上,某种商品的现货价格与该商品同期合约的期货价格之间的差值。公式表达为:基差 = 现货价格 - 期货价格。基差可以是正值,也可以是负值。正基差表示现货价格高于期货价格,负基差则表示现货价格低于期货价格。

基差的波动受多种因素影响,包括供求关系、储存成本、运输成本、质量差异、季节性因素以及市场预期等等。例如,农产品在收获季节,由于供应增加,现货价格通常会低于期货价格,形成负基差;而在淡季,由于供应减少,现货价格可能高于期货价格,形成正基差。理解这些影响因素对于预测基差走势,进而指导期货交易至关重要。

基差与期货交易头寸的关系

基差与期货交易头寸的关系是密切相关的。投资者可以利用基差的变化来预测期货价格的走势,并据此制定相应的交易策略。一般来说,投资者可以通过套期保值以及套利交易两种方式利用基差进行交易。

套期保值是指利用期货合约来规避现货价格风险。例如,一个农民担心小麦价格下跌,他可以卖出小麦期货合约来锁定未来的价格,从而避免价格下跌带来的损失。在这种情况下,农民关注的是基差的稳定性,希望基差保持在合理的范围内,而不是利用基差波动来获利。

套利交易则是利用不同市场或不同合约之间的价格差异来获利。例如,如果现货市场和期货市场存在较大的基差,投资者可以同时在现货市场买入和在期货市场卖出(或反之),在基差收敛时获利。这种交易策略更关注基差的波动,并试图利用基差的收敛性来获利。

期货基差大是做空还是做多?——情境分析

简单地回答“期货基差大是做空还是做多”是不准确的。因为“基差大”本身是一个相对的概念,需要结合具体的市场情况和交易策略来判断。 我们必须区分正基差大和小以及负基差大和小。

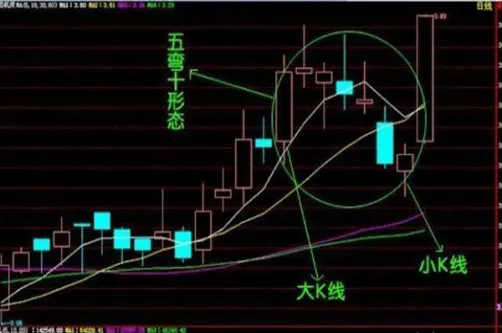

情境一:正基差显著扩大。如果正基差持续扩大,这意味着现货价格远高于期货价格。这可能暗示着市场对未来价格的预期较为悲观,或者现货市场供给紧张。在这种情况下,做空期货合约可能更具优势,因为期货价格有向现货价格靠拢的趋势,即正基差收敛。这需要结合基本面分析和技术分析进行判断,避免出现单边押注的风险。

情境二:负基差显著扩大。如果负基差持续扩大,这意味着期货价格远高于现货价格。这可能暗示着市场对未来价格的预期较为乐观,或者现货市场供应充足。在这种情况下,做多期货合约可能更具优势,因为期货价格有向现货价格靠拢的趋势,即负基差收敛。同样,这需要综合考虑市场因素进行判断。

情境三:基差大幅波动。如果基差出现大幅波动,则需要谨慎对待。这可能预示着市场存在不确定性,价格波动风险增加。此时,投资者应该密切关注市场动态,避免盲目跟风,并根据自身风险承受能力进行决策。 例如,如果基差波动剧烈,投资者可以选择观望,或者采取对冲策略来降低风险。

影响基差的因素及分析

影响基差的因素众多,且相互作用复杂,投资者需要综合考虑才能准确判断。主要因素包括:

- 供需关系:供过于求导致负基差扩大,供不应求导致正基差扩大。

- 储存成本:储存成本越高,正基差越容易扩大,反之亦然。

- 运输成本:运输成本越高,正基差越容易扩大,反之亦然。

- 质量差异:现货和期货合约的质量差异也会影响基差。

- 季节性因素:农产品等商品的季节性因素对基差影响很大。

- 市场预期:市场对未来价格的预期会影响期货价格,从而影响基差。

- 政策因素:政府的政策干预也会影响基差。

投资者需要对这些因素进行深入分析,结合历史数据和市场信息,才能对基差的走势做出更准确的判断。

风险控制与基差交易

利用基差进行期货交易虽然可能获得更高的收益,但也存在较高的风险。投资者必须采取有效的风险控制措施,例如:

- 设置止损点:设置止损点可以限制潜在的损失。

- 分散投资:不要将所有资金都投入到单一品种或单一策略。

- 控制仓位:不要过度交易,避免贪婪导致的损失。

- 持续学习:不断学习和了解市场动态,提高自身分析能力。

- 理性决策:避免情绪化交易,理性分析市场情况。

只有在充分了解市场风险,并采取有效的风险控制措施后,才能更好地利用基差进行期货交易,并获得稳定的收益。

总而言之,期货基差大是做空还是做多,并没有简单的答案。 需要根据具体市场环境、基差的性质(正负)、基差变化的趋势以及多种其他影响因素进行综合判断。 投资者在进行基差交易时,必须具备扎实的市场分析能力和风险管理意识,才能在期货市场中获得成功。 切勿盲目跟风,避免因信息不对称和风险评估不足而造成损失。