期货做空止损止盈(期货卖空止盈怎么设置)

期货交易中,做空是指投资者预测某种商品或金融资产价格将会下跌,于是先卖出合约,待价格下跌后再买入合约平仓获利。与做多相反,做空风险和收益同样巨大,因此设置合理的止损止盈策略至关重要。将详细阐述期货做空中的止损止盈策略,帮助投资者更好地控制风险,提高交易效率。

什么是期货做空止损止盈?

期货做空止损止盈是指在进行期货卖空交易时,预先设定价格点位,以限制潜在亏损(止损)和锁定已获利润(止盈)。止损是为了防止价格反转导致亏损无限扩大,而止盈则是为了保护已有的利润,避免利润回吐。 设置有效的止损止盈点位,需要结合市场行情、自身风险承受能力、交易策略等因素综合考虑,并非一成不变。

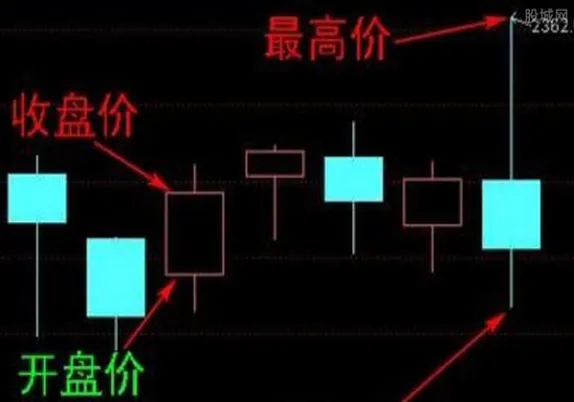

在期货做空交易中,止损点位通常设定在高于开仓价格的位置,一旦价格突破止损点位,系统会自动平仓,以限制亏损。止盈点位通常设定在低于开仓价格的位置,一旦价格触及止盈点位,系统会自动平仓,锁定利润。 需要注意的是,设置止损止盈点位并非绝对,投资者可以根据市场变化进行动态调整,但必须坚持严格执行。

期货做空止损点位的设置

期货做空止损点位设置的关键在于控制风险,避免单笔交易损失过大。常用的止损方法包括:

- 技术指标止损:利用技术指标,如布林带、均线等,来判断价格的支撑位和压力位,设置止损点位。例如,可以将止损位设在布林带上轨或关键均线上方。

- 支撑位止损:根据图表分析,找到价格可能获得支撑的点位,将止损位设在这个点位上方。如果价格跌破该支撑位,则表明之前的判断可能错误,及时止损。

- 固定比例止损:根据账户资金和仓位大小,设置一个固定的止损比例,例如2%或3%。当亏损达到这个比例时,立即止损。这种方法可以有效控制风险,防止单笔交易损失过大。

- 心理止损:根据自身的风险承受能力,设定一个心理止损位,一旦亏损达到这个心理承受极限,立即止损,避免情绪化交易。

选择何种止损方法,需要根据个人的交易风格和市场情况灵活运用,切勿盲目跟风。

期货做空止盈点位的设置

期货做空止盈点位设置的关键在于锁定利润,避免利润回吐。常用的止盈方法包括:

- 目标价位止盈:根据对市场走势的判断,预先设定一个目标价位,当价格跌至目标价位时,平仓获利。这种方法简单直接,但需要对市场走势有较准确的判断。

- 技术指标止盈:利用技术指标,如MACD、RSI等,来判断价格的超卖程度,设置止盈点位。例如,当RSI指标跌至超卖区时,可以考虑平仓止盈。

- 斐波那契回调止盈:利用斐波那契回调位来设置止盈点位,这是一种比较常用的技术分析方法。

- 分批止盈:将止盈点位分成几个阶段,逐步平仓,锁定部分利润,降低风险。这种方法可以有效地管理利润,避免一次性平仓导致利润回吐。

选择何种止盈方法,同样需要根据个人的交易风格和市场情况灵活运用。

动态调整止损止盈

止损止盈并非一成不变,需要根据市场行情变化进行动态调整。例如,如果市场波动加剧,可以适当提高止损点位,或者降低止盈点位;反之,如果市场波动减弱,可以适当降低止损点位,或者提高止盈点位。

动态调整止损止盈需要投资者具备一定的市场分析能力和判断能力,并密切关注市场信息。盲目调整止损止盈反而可能增加风险。 建议投资者在调整止损止盈时,结合技术指标和基本面分析,做出合理的判断。

风险控制与资金管理

设置止损止盈只是风险控制的一部分,还需要结合资金管理策略。 切勿重仓操作,应将单笔交易的亏损控制在可承受范围内。 合理的资金管理包括:

- 分散投资:不要将所有资金都投入到单一品种或单一方向的交易中,要进行分散投资,降低风险。

- 控制仓位:不要过分追求高收益而重仓操作,合理的仓位控制是保障交易安全的重要因素。

- 严格执行止损:无论盈亏,都要严格执行预设的止损点位,避免情绪化交易。

良好的风险控制和资金管理是期货交易成功的关键,只有严格遵守纪律,才能在期货市场长期生存和发展。

期货做空止损止盈是期货交易中至关重要的策略,它能够帮助投资者有效地控制风险,提高交易效率。 投资者需要根据自身的交易风格、风险承受能力以及市场情况,选择合适的止损止盈方法,并严格执行。 同时,还需要加强自身学习,提升市场分析和判断能力,才能在期货市场中获得长期稳定的收益。 切记,期货交易有风险,入市需谨慎。