保险期货的发展前景一局限(期货保险策略是指)

保险期货策略

保险期货策略是一种将传统保险合同与期货合约相结合的创新金融工具。通过购买保险期货合约,保险公司或其他利益相关者可以规避或对冲未来保险理赔的潜在风险。

发展前景

保险期货具有广阔的发展前景,主要体现在以下几个方面:

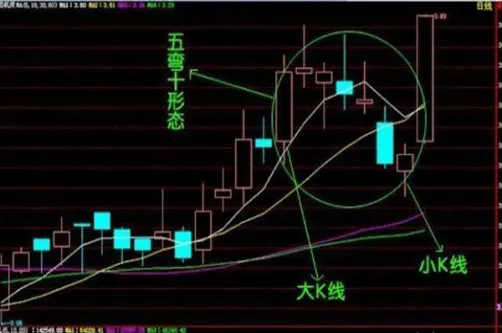

- 风险管理:保险期货提供了一种新的工具来管理保险风险。保险公司可以通过购买期货合约来对冲其保险组合中特定风险,从而减少潜在损失。

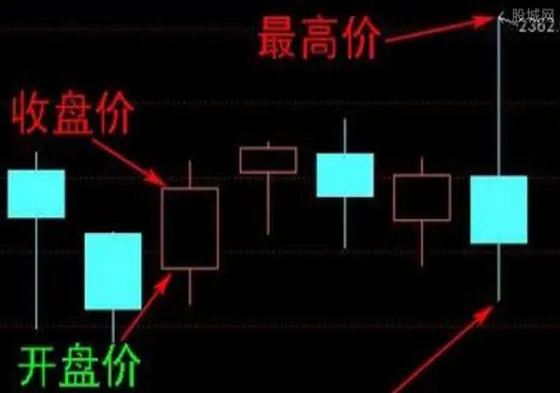

- 价格发现:保险期货合约创造了一个透明的市场,反映了未来保险理赔的预期价格。这有助于保险公司和投保人更好地了解并预测保险成本。

- 资本效率:保险期货允许保险公司使用较少的资本金来承担保险风险。这可以释放宝贵的资本用于其他投资或业务活动。

- 流动性:保险期货合约在期货交易所进行交易,具有较高的流动性。这使得保险公司和投保人能够轻松地调整其风险敞口。

- 创新:保险期货的推出催生了新的金融产品和策略。例如,灾难债券是一种与保险期货挂钩的证券,它为投资者提供基于特定灾难事件的收益。

局限

尽管具有发展前景,保险期货也存在一些局限:

- 缺乏标准化:保险期货合约的条款和条件可能因交易所和产品而异,这给市场参与者带来了挑战。

- 流动性限制:虽然保险期货合约的流动性相对较高,但对于某些小众风险或罕见事件,流动性可能不足。

- 监管挑战:保险期货的监管框架仍处于发展阶段。各国监管机构仍在探索如何有效监管这一新兴市场。

- 数据可用性:保险期货合约的定价依赖于历史保险理赔数据。对于一些新兴风险或数据稀缺的情况,获得准确的数据可能具有挑战性。

- 道德风险:保险期货可能会带来道德风险,即保险公司可能购买期货合约以降低其承担风险的动机,从而导致承保不足或价格上涨。

保险期货是一种具有广阔发展前景的创新金融工具。它为保险公司和投保人提供了管理风险、发现价格和提高资本效率的新途径。也存在一些局限需要解决,例如标准化问题、流动性限制和监管挑战。随着市场的发展和监管框架的完善,保险期货有望在未来发挥更加重要的作用,为保险业的风险管理和财务规划做出贡献。

THE END