两个期货账户对冲(期货对冲是什么意思)

什么是期货对冲?

期货对冲是一种金融策略,通过在两个不同的期货账户上进行相反方向的交易,来降低某一特定资产价格波动造成的风险。

为什么要进行期货对冲?

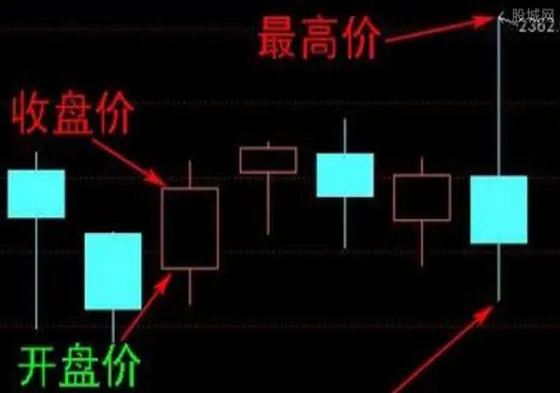

期货是一种金融合约,它允许买家和卖家在未来某个特定日期以预先商定的价格交易某一标的资产(例如商品、股票或债券)。由于市场价格不断波动,在交割日期之前,期货价格也可能发生变化。

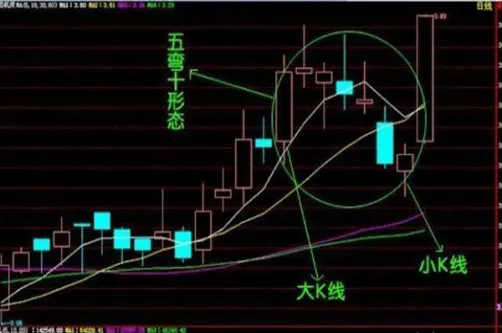

为了降低这种价格波动带来的风险,投资者可以使用期货对冲策略。通过在两个相反方向的账户上进行交易,投资者可以抵消价格变动的影响,从而降低潜在损失。

期货对冲的类型

期货对冲主要有两种类型:

- 同一品种对冲:在同一期货合约上进行相反方向的交易,即一手买入,一手卖出。

- 跨期品种对冲:在不同的期货合约上进行相反方向的交易,但标的资产相同。例如,在小麦期货合约上买入,在玉米期货合约上卖出。

期货对冲如何运作?

让我们以同一品种对冲为例:

假设你预计小麦价格将会上涨。为了对冲价格下跌的风险,你可以:

- 在账户 A 上买入一手小麦期货合约。这表示你承诺在未来某个日期以预先商定的价格买入一手小麦。

- 在账户 B 上卖出一手小麦期货合约。这表示你承诺在未来某个日期以预先商定的价格卖出一手小麦。

对冲的好处

期货对冲可以带来以下好处:

- 降低价格风险:通过抵消价格变动的影响,对冲可以降低投资者的潜在损失。

- 锁定利润:如果价格朝着有利的方向变动,投资者可以平仓其中一个头寸,锁定利润。

- 管理波动性:对冲可以帮助投资者管理资产价格的波动性,使其更加稳定。

对冲的风险

与任何投资策略一样,期货对冲也存在一定的风险:

- 成本:对冲需要在两个账户上进行交易,因此会产生额外的交易成本。

- 执行风险:如果头寸执行不同步,或者市场出现异常波动,对冲策略可能无法完全抵消价格风险。

- 保证金要求:期货交易需要一定的保证金,对冲策略会增加保证金要求。

适合使用期货对冲的情况

期货对冲最适合以下情况:

- 预计价格大幅波动时:当投资者预期市场价格会出现剧烈波动时,对冲可以帮助降低风险。

- 持有大量资产时:对冲可以帮助投资者管理大量资产的价格风险。

- 对价格敏感的行业:对价格变化敏感的行业,例如农业或能源行业,可以通过对冲来降低风险。

期货对冲是一种有效的策略,可以帮助投资者降低投资风险。通过在两个期货账户上进行相反方向的交易,投资者可以抵消价格变动的影响,从而保护其投资。在进行期货对冲之前,投资者应该充分了解其好处和风险,并根据自身的投资目标和风险承受能力做出决定。

THE END