期货期权研讨会(期货期权研讨会讲话)

期货期权是金融衍生品的一种,因其风险可控、杠杆高、策略丰富的特点而备受市场青睐。通过期货期权研讨会,我们旨在帮助投资者深入了解期货期权的运作原理、交易策略和风险管理,从而提高期货期权投资的收益率。

期货期权基础

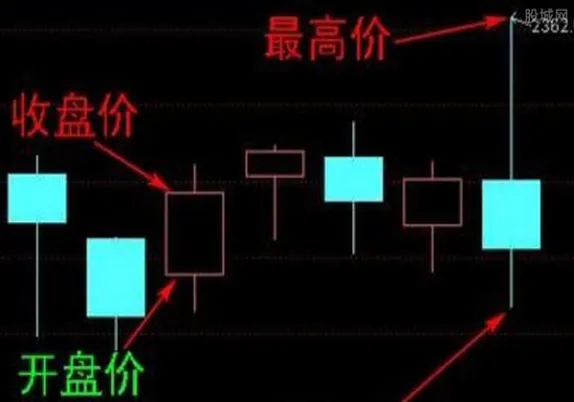

期货合约

期货合约是指买卖双方在未来某个特定日期以特定价格买卖一定数量标的物的协议。标的物可以是商品、债券、股票、外汇等。

期权合约

期权合约赋予买方在未来某个特定日期以特定价格买入或卖出标的物的权利,而无需义务。期权类型分为认购期权(看涨)和认沽期权(看跌)。

期货期权策略

期货期权可用于实施各种交易策略,包括:

单边策略

- 做多期货:预测标的价格上涨,买入期货合约。

- 做空期货:预测标的价格下跌,卖出期货合约。

期权策略

- 认购期权:预期标价格上涨,买入认购期权。

- 认沽期权:预期标价格下跌,买入认沽期权。

- 垂直利差:同时买入和卖出不同执行价格的同类型期权。

- 跨式利差:同时买入认购期权和认沽期权,执行价格不同。

风险管理

期货期权投资涉及风险,包括:

- 价格风险:标的价格波动可能导致亏损。

- 时间衰减:期权价值会随着时间的推移而减少。

- 流动性风险:某些期权合约交易量较小,可能难以平仓。

为了管理风险,投资者应:

- 制定清晰的交易计划:确定交易策略、风险承受能力和止损点。

- 适度使用杠杆:期权交易具有杠杆效应,应谨慎使用。

- 分散投资:不要将资金集中于单一只股票或合约。

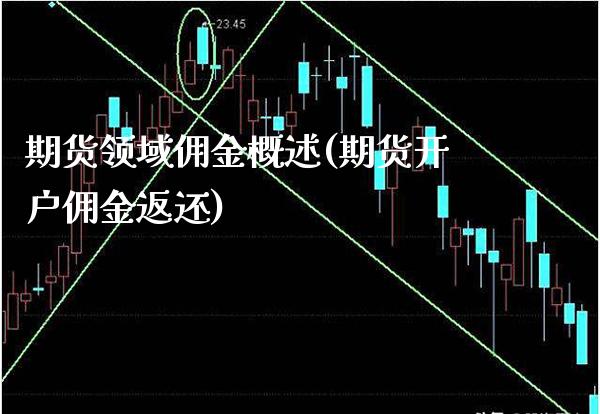

- 注意交易成本:期权交易涉及佣金和费用。

实战技巧

成功的期货期权交易需要掌握以下技巧:

- 技术分析:运用历史价格数据识别趋势和交易机会。

- 基本面分析:研究影响标的物价格的经济和行业因素。

- 风险管理:使用止损单、仓位管理和对冲策略控制风险。

- 耐心和纪律:投资期货期权需要耐心和对交易计划的严格执行。

把握期货期权市场机遇的关键在于深入理解期货期权的运作原理、交易策略和风险管理。通过参加期货期权研讨会,投资者可以获得必要的知识和技能,从而提高投资的收益率和控制风险。

期货期权是一把双刃剑,既可以带来丰厚回报,也可能造成损失。投资者应根据自己的风险承受能力、市场知识和交易经验谨慎参与期货期权交易。

THE END