期货期权交易策略(期货期权交易策略与技巧)

期货期权交易是一种金融衍生品,它允许交易者在不拥有标的资产的情况下进行交易。期货期权交易为投资者提供了管理风险、对冲损失和提高收益的强大工具。将探讨期货期权交易策略,帮助投资者制定有效的交易计划。

策略一:套利策略

套利策略涉及同时买卖两种或两种以上相关资产,以利用它们之间的价差。期货期权交易中常见的套利策略包括:

- 日历套利:购买远期合约,同时卖出近月合约。随着时间推移,远期合约的价值会增加,而近月合约的价值会下降,从而产生利润。

- 空间套利:在不同的交易所或市场上买卖同一资产的期货合约或期权合约。如果不同市场之间的价格存在差异,交易者可以通过同时在两个市场上进行交易来获利。

策略二:对冲策略

对冲策略旨在降低风险敞口。期货期权交易中常见的对冲策略包括:

- 看涨期权对冲:购买看涨期权来对冲标的资产价格下跌的风险。如果标的资产价格下跌,看涨期权的价值将增加,从而抵消标的资产的损失。

- 看跌期权对冲:购买看跌期权来对冲标的资产价格上涨的风险。如果标的资产价格上涨,看跌期权的价值将增加,从而抵消标的资产的收益。

策略三:投机策略

投机策略旨在通过预测标的资产价格的波动来获利。期货期权交易中常见的投机策略包括:

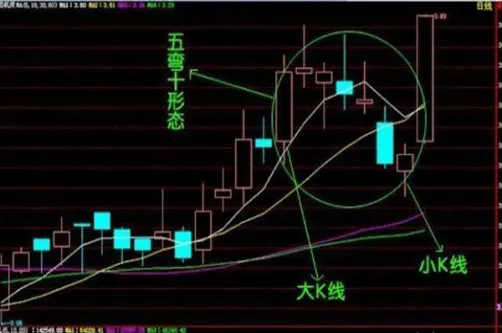

- 方向性策略:交易者根据对标的资产价格走势的预测,购买看涨期权或看跌期权。如果预测正确,交易者将获得利润。

- 波动率策略:交易者根据对标的资产波动率的预测,购买或出售期权。如果波动率与预测一致,交易者将获得利润。

技巧

除了上述策略外,投资者还应考虑以下技巧来提高期货期权交易的成功率:

- 选择合适的标的资产:选择流动性高、波动性大的标的资产,以获得更高的交易机会。

- 管理风险:使用止损单和获利单来管理风险,限制潜在损失。

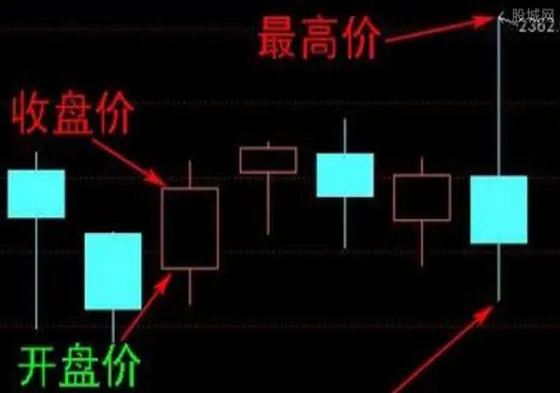

- 了解期权定价:理解影响期权价格的因素,例如标的资产价格、时间价值和波动率。

- 监控市场:密切关注标的资产价格和期权市场走势,及时调整交易策略。

- 寻求专业建议:在进行期货期权交易之前,咨询有经验的金融顾问或经纪人,以获得指导和建议。

期货期权交易策略为投资者提供了管理风险、对冲损失和提高收益的强大工具。通过理解套利、对冲和投机策略,并应用适当的技巧,投资者可以提高期货期权交易的成功率。重要的是要记住,期货期权交易涉及风险,投资者应始终谨慎行事并根据自己的风险承受能力进行交易。

THE END