期货是根据什么来投资(期货中的投资是怎么回事)

期货是一种金融衍生品,允许投资者在未来某个特定日期以预定的价格买卖标的资产。与股票等传统投资工具不同,期货投资具有独特的特点和要求。将深入探讨期货投资背后的基本原理和考虑因素。

期货合约

期货合约是期货交易的基础。它规定了标的资产的类型、数量、交割日期和价格。标的资产可以是商品(如石油、小麦)、金融工具(如股票指数、外汇)或其他资产。

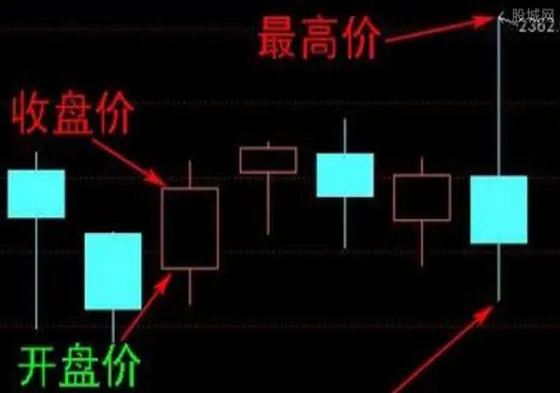

期货价格

期货价格是合约中规定的未来交割日期的资产价格。该价格受供需关系、市场预期和现货市场价格等因素影响。投资者可以根据对未来价格走势的预测,通过买卖期货合约来投机或对冲风险。

投资期货的考虑因素

1. 市场分析

在投资期货之前,进行彻底的市场分析至关重要。这包括研究标的资产的供需动态、经济状况、事件和市场情绪。深入的分析可以帮助投资者做出明智的决策并管理风险。

2. 风险管理

期货投资具有高杠杆作用,这意味着投资者可以以相对较小的保证金控制大量资产。虽然这可以放大收益,但它也增加了潜在损失。投资者必须实施有效的风险管理策略,如设定止损单和控制仓位规模。

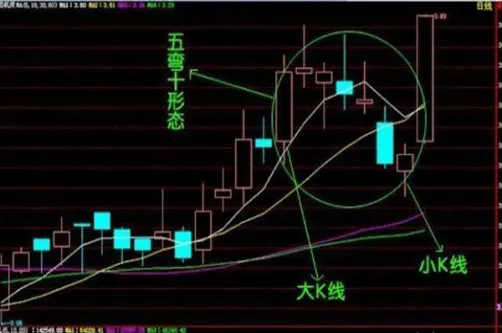

3. 交易策略

投资者可以根据自己的投资目标和风险承受能力选择不同的交易策略。常见的策略包括:

- 投机:预测未来价格走势并通过买卖期货合约获利。

- 套期保值:对冲现货头寸的风险,通过在期货市场上采取相反的头寸来锁定价格。

- 套利:利用不同市场或合约之间的价格差异进行无风险套利。

4. 交易成本

期货交易涉及各种成本,包括佣金、交易所费用和保证金利息。投资者在制定投资决策时必须考虑这些成本,以确保交易的盈利能力。

期货投资的优点

- 高杠杆作用:允许投资者以较小的资本控制大量资产。

- 双向交易:投资者可以同时做多或做空,从而从价格上涨或下跌中获利。

- 风险管理:期货合约可用于对冲现货头寸或管理投资组合风险。

- 市场流动性:期货市场通常具有较高的流动性,使投资者能够轻松地买卖合约。

期货投资的缺点

- 高风险:期货投资具有高杠杆作用,这可能会放大损失。

- 复杂性:期货交易涉及复杂的概念和策略,需要投资者进行深入的研究和理解。

- 交易成本:期货交易涉及各种成本,可能会侵蚀利润。

- 监管:期货市场受到严格监管,投资者必须遵守相关规则和法规。

期货投资是根据市场分析、风险管理、交易策略和交易成本等因素进行的。通过深入了解这些考虑因素,投资者可以做出明智的决策并最大化期货投资的潜力。重要的是要记住,期货投资具有高风险,投资者必须仔细权衡潜在收益和损失,并制定适当的风险管理策略。

THE END