期货与量化投资(期货量化投资策略)

期货是一种金融衍生品,允许投资者在未来某个特定日期以预先确定的价格买卖标的资产。量化投资是一种利用数学模型和计算机程序进行投资的投资方法。期货量化投资将这两个领域结合在一起,利用量化技术对期货市场进行分析和交易。

量化投资的优势

- 无情绪化决策:量化模型基于数据和算法,消除了情绪化决策的风险。

- 高频交易:计算机程序可以执行比人工交易员更频繁的交易,从而捕捉到更频繁的市场波动。

- 风险管理:量化模型可以实时监测风险,帮助投资者控制风险敞口。

- 分散化:量化策略通常涉及多个资产和市场,从而分散投资组合风险。

期货量化投资策略

1. 套利策略

- 利用不同市场或合约之间的价格差异进行套利交易。

- 例如,当期货价格高于现货价格时,投资者可以买入期货并卖出现货,利用价差获利。

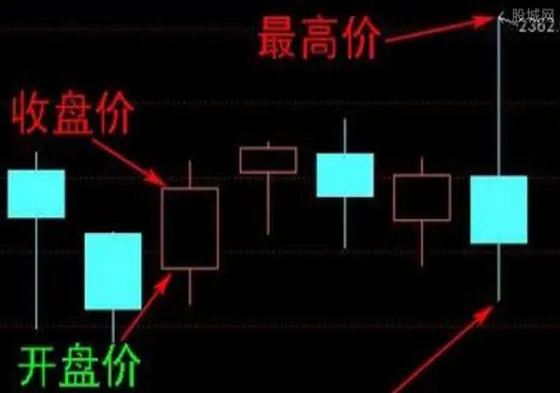

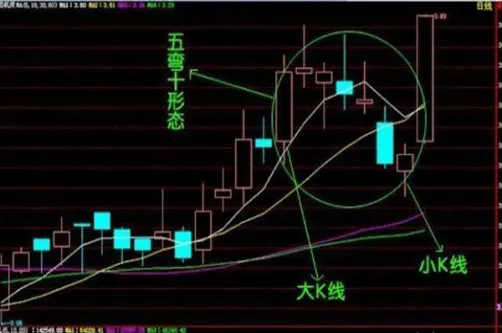

2. 趋势跟踪策略

- 识别市场趋势并顺势交易。

- 量化模型使用技术指标和历史数据来确定趋势并生成交易信号。

3. 波动率交易策略

- 利用期货合约的波动率进行交易。

- 量化模型使用统计方法来预测波动率并生成交易信号,从而利用波动率的上升或下降获利。

4. 套期保值策略

- 利用期货合约对冲现货市场的风险敞口。

- 例如,持有大豆现货的投资者可以卖出大豆期货合约,以锁定未来销售价格,从而保护自己免受价格下跌的风险。

5. 统计套利策略

- 利用统计方法识别市场中的非理性行为或定价错误。

- 量化模型分析历史数据和市场数据,以发现和利用这些机会。

风险与回报

期货量化投资虽然具有潜在的回报,但也存在风险:

- 市场风险:期货市场波动剧烈,可能导致重大损失。

- 流动性风险:某些期货合约可能缺乏流动性,导致难以平仓。

- 模型风险:量化模型可能存在缺陷或过时,导致交易决策出错。

- 技术风险:计算机程序或数据问题可能会干扰交易。

适合的投资者

期货量化投资适合以下类型的投资者:

- 风险承受能力较高的投资者

- 对金融市场有深入了解的投资者

- 能够理解和评估量化模型的投资者

- 愿意将资金投资于期货市场的投资者

期货量化投资是一种利用量化技术和计算机程序进行投资的先进策略。它具有无情绪化决策、高频交易和风险管理等优势,但也有市场、流动性、模型和技术等风险。适合风险承受能力较高、对金融市场有深入了解、并且愿意将资金投资于期货市场的投资者。

THE END